# 61

czerwiec 2015

ISSN 2353-8880

Rozpatrywanie skarg indywidualnych

Rozpatrywanie skarg indywidualnych

z zakresu ubezpieczeń gospodarczych wpływających do Rzecznika Ubezpieczonych w I kwartale 2015 r.

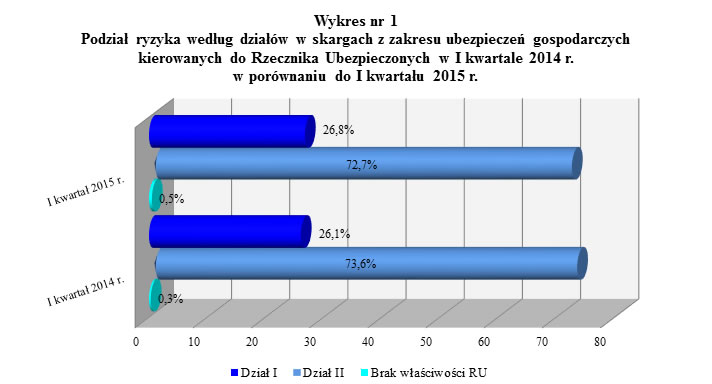

W I kwartale 2015 r. Rzecznik Ubezpieczonych otrzymał 4058 pisemnych skarg zgłaszanych w indywidualnych sprawach z zakresu problematyki ubezpieczeń gospodarczych (Tabela nr 1, Wykres nr 1). Dla porównania w I kwartale 2014 r. odnotowano 4233 skargi – co oznacza, iż nastąpił spadek liczby spraw o 4,1%. W ocenie Rzecznika Ubezpieczonych nie oznacza to jednak, iż sytuacja na rynku ubezpieczeniowym uległa poprawie. Analizując pisemne skargi kierowane do Biura Rzecznika w indywidualnych sprawach nadal można zaobserwować pewne nieprawidłowości występujące na rynku ubezpieczeniowym. Oznacza to, iż skala nierespektowania prawa przez część podmiotów rynku ubezpieczeniowego względem poszkodowanych jest nadal znacząca.

Pomimo spadku liczby otrzymanych spraw w przedstawianym okresie sprawozdawczym nadal obserwujemy duże zainteresowanie innymi formami kontaktów z Biurem Rzecznika Ubezpieczonych (poradnictwo telefoniczne, poradnictwo e-mailowe, strona internetowa oraz kontakt za pośrednictwem portalu społecznościowego Facebook).

Tabela nr 1

Podział skarg z zakresu ubezpieczeń gospodarczych

kierowanych do Rzecznika Ubezpieczonych w I kwartale 2015 r.

Lp. |

Podział skarg |

Liczba |

% |

1. |

Dział I – Ubezpieczenia na życie |

1086 |

26,8 |

2. |

Dział II – Pozostałe ubezpieczenia osobowe oraz ubezpieczenia majątkowe |

2952 |

72,7 |

3. |

Brak właściwości Rzecznika Ubezpieczonych |

20 |

0,5 |

4. |

Ogółem |

4058 |

100 |

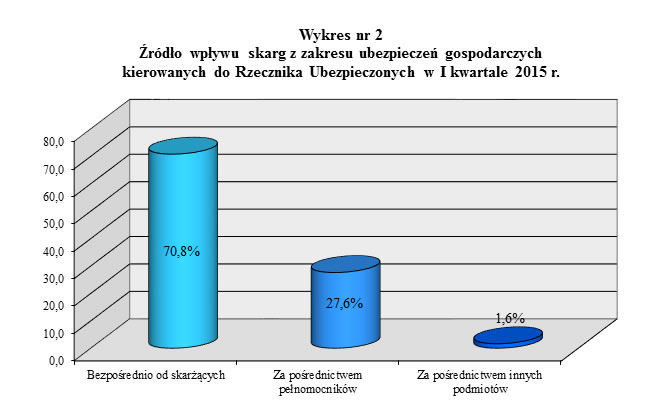

W I kwartale 2015 r. skargi kierowane do Rzecznika Ubezpieczonych napływały zarówno bezpośrednio od osób ubezpieczonych, ubezpieczających, uposażonych i uprawnionych z umowy ubezpieczenia – 2872 sprawy (70,8%), jak też za pośrednictwem pełnomocników i innych podmiotów – 1186 spraw (29,2%) (Wykres nr 2).

Tematyka skarg z zakresu ubezpieczeń gospodarczych

W przedstawianym okresie sprawozdawczym – podobnie jak w minionych latach, najliczniejsza grupa skarg, odnosiła się do ubezpieczeń komunikacyjnych – 1906 skarg, co stanowiło 47,0% ogółu spraw. Dla porównania, w I kwartale 2014 r. liczba ta wynosiła 2109 (49,8%). Oznacza to, iż nastąpił spadek udziału grupy skarg dotyczącej problematyki ubezpieczeń komunikacyjnych o 2,8 pkt proc.

W I kwartale 2015 r. odnotowano wpływ 1588 skarg odnoszących się do obowiązkowego ubezpieczenia OC posiadaczy pojazdów mechanicznych. Udział tych spraw uległ zmniejszeniu w stosunku do I kwartału ubiegłego roku o 1,2 pkt proc.

Najczęściej zgłaszane zastrzeżenia dotyczyły uzyskania pełnej rekompensaty za wynajem pojazdu zastępczego oraz sposobu likwidacji szkody, poprzez nieuprawnione kwalifikowanie jej jako szkody całkowitej. Skarżący wskazywali, iż ubezpieczyciele często zaniżają wartość pojazdu w stanie sprzed szkody, a zawyżają wartość wraku/pozostałości, nie udzielając jednocześnie pomocy w ich zbyciu za ustaloną przez zakład ubezpieczeń cenę. Zgłaszane problemy dotyczyły również m.in. prawa osoby poszkodowanej do decydowania o wyborze części stosowanych do naprawy pojazdu, zasadności stosowania przez ubezpieczycieli amortyzacji części, problematyki wypłaty odszkodowania z tytułu utraty wartości handlowej pojazdu, kosztów związanych z holowaniem i parkowaniem pojazdu, żądania przedstawienia faktur źródłowych stwierdzających rodzaj i źródło nabycia części zamiennych stosowanych przy naprawie pojazdu oraz obniżania przez zakład ubezpieczeń stawek za roboczogodziny.

Liczna grupa spraw dotyczyła oceny stanu faktycznego, którego Rzecznik Ubezpieczonych nie ma możliwości ustalenia.

Natomiast w odniesieniu do szkód na osobie najczęściej pojawiały się zarzuty dotyczące ustalania na zbyt niskim poziomie świadczeń odszkodowawczych, dochodzonych w ramach obowiązkowego ubezpieczenia OC sprawcy szkody – w tym mieszczą się zarówno zarzuty dotyczące zaniżenia procentu uszczerbku na zdrowiu, zbyt niskiej kwoty zadośćuczynienia za doznaną krzywdę oraz zaniżenia stosownego odszkodowania w przypadku znacznego pogorszenia sytuacji życiowej po śmierci osoby najbliższej oraz zadośćuczynienia pieniężnego za doznaną krzywdę przyznawanego najbliższym członkom rodziny zmarłego.

Pomimo spadku liczby spraw odnoszących się do ubezpieczeń autocasco (o 1,2 pkt proc. w stosunku do analogicznego okresu sprawozdawczego ubiegłego roku) – w I kwartale 2015 r. nadal zajmowały one wysoką pozycję w zakresie liczebności skarg w grupie ubezpieczeń komunikacyjnych (240 spraw – 5,9%).

Najczęściej podnoszone zarzuty w skargach dotyczyły sporu co do wysokości przyznanego odszkodowania, zapisów o.w.u. skutkujących całkowitą odmową wypłaty odszkodowania oraz interpretacji przepisów ubezpieczeniowych. Sprawy z tego zakresu odnosiły się także do problemów związanych z likwidacją skutków zdarzenia metodą szkody całkowitej, które często wynikały z mało starannego i profesjonalnego określenia wartości pojazdu przy zawieraniu umowy ubezpieczenia i przy likwidacji szkody.

Kolejne miejsce w grupie ubezpieczeń komunikacyjnych – z uwagi na liczbę spraw – zajmowały skargi dotyczące roszczeń regresowych zakładów ubezpieczeń – 32 skargi (0,8%).

Ponadto część skarg dotyczyła Ubezpieczeniowego Funduszu Gwarancyjnego, w tym najczęściej odmowy uznania w całości lub w części zasadności zgłaszanych roszczeń odszkodowawczych – 10 skarg (0,2%) oraz nakładania opłat tytułem niedopełnienia obowiązku zawarcia umowy obowiązkowego ubezpieczenia OC posiadaczy pojazdów mechanicznych (11 skarg – 0,3%). Łącznie udział tej grupy skarg w porównaniu do I kwartału 2014 r. uległ zmniejszeniu o 0,6 pkt proc.

Pozostałe wystąpienia skarżących w grupie ubezpieczeń komunikacyjnych dotyczyły ubezpieczeń następstw nieszczęśliwych wypadków kierowcy i pasażerów – 14 skarg (0,3%), ubezpieczeń assistance – 4 skargi (0,1%), ubezpieczeń Zielonej Karty – 3 skargi (0,1%), ubezpieczeń szyb samochodowych – 2 skargi (0,05%) oraz ubezpieczeń kosztów naprawy pojazdu – 2 skargi (0,05%) (Tabela nr 2).

Tabela nr 2

Tematyka skarg z zakresu ubezpieczeń gospodarczych

wpływających do Rzecznika Ubezpieczonych w I kwartale 2015 r.

Tematyka skarg |

Liczba |

% |

DZIAŁ I – Ubezpieczenia na życie |

1086 |

26,8 |

Ubezpieczenia zawarte przed 1989 r. (tzw. stary portfel) |

5 |

0,1 |

Dział II – Pozostałe ubezpieczenia osobowe oraz ubezpieczenia majątkowe |

2952 |

72,7 |

Ubezpieczenia komunikacyjne: |

1906 |

47,0 |

Ubezpieczenia OC (pozostałe): |

351 |

8,6 |

Ubezpieczenia mienia: |

180 |

4,4 |

Ubezpieczenia NNW: |

137 |

3,4 |

Ubezpieczenia sprzętu gospodarstwa domowego i nowo zakupionego sprzętu |

117 |

2,9 |

Ubezpieczenia rolne: |

89 |

2,2 |

Ubezpieczenia turystyczne: |

36 |

0,9 |

Ubezpieczenia kredytu i innych produktów bankowych: |

21 |

0,5 |

Ubezpieczenia ryzyk finansowych |

9 |

0,2 |

Regresy (dot. pozostałych szkód) |

7 |

0,2 |

Gwarancje ubezpieczeniowe |

4 |

0,1 |

Ubezpieczenia dziennego pobytu szpitalnego |

1 |

0,0 |

Ubezpieczenia ochrony prawnej |

1 |

0,0 |

Ubezpieczenia maszyn budowlanych |

1 |

0,0 |

Ubezpieczenia ryzyk budowlanych |

1 |

0,0 |

Ubezpieczenia zwierząt w gospodarstwach domowych |

1 |

0,0 |

Ubezpieczenia lotnicze |

1 |

0,0 |

UFG dot. upadłości |

1 |

0,0 |

Brak danych |

88 |

2,2 |

Brak właściwości Rzecznika Ubezpieczonych |

20 |

0,5 |

Ogółem |

4058 |

100 |

W omawianej grupie ubezpieczeń znacząca liczba skarg odnosiła się do składek ubezpieczeniowych – 220 skarg (5,4%) (Tabela nr 3), co wskazuje na spadek o 1,1 pkt proc. w odniesieniu do I kwartału 2014 r.

Ubezpieczający skarżyli się przede wszystkim na: występowanie tzw. podwójnego ubezpieczenia OC posiadaczy pojazdów mechanicznych; wezwanie do zapłaty przez zakład ubezpieczeń składek powstałych na skutek ponownej kalkulacji; problemy z uzyskaniem zwrotu niewykorzystanej części składki za ubezpieczenie OC posiadaczy pojazdów mechanicznych w następstwie zbycia pojazdu; wysokość składek, w tym na konstrukcję taryf składek.

W I kwartale 2015 r. – w porównaniu do analogicznego okresu roku ubiegłego odnotowano spadek o 1,1 pkt proc. skarg związanych z tzw. podwójnym ubezpieczeniem OC posiadaczy pojazdów mechanicznych (w I kwartale 2014 r. – 2,6%, w I kwartale 2015 r. – 1,5%).

W przedstawianym okresie sprawozdawczym na drugim miejscu, pod względem liczebności znajdowały się skargi dotyczące ubezpieczeń na życie – łącznie 1086 spraw, co stanowiło 26,8% wszystkich spraw z zakresu ubezpieczeń gospodarczych, które w tym okresie wpłynęły do Biura Rzecznika Ubezpieczonych. W porównaniu do I kwartału 2014 r. w tej grupie spraw nastąpił wzrost o 0,7 pkt proc. (Wykres nr 1).

W ramach tych skarg wyróżniamy umowy zawarte przed 1989 r. przez Państwowy Zakład Ubezpieczeń a realizowane obecnie przez Powszechny Zakład Ubezpieczeń na Życie S.A. (tzw. stary portfel), których problematyka wiąże się ze zbyt niską kwotą ustalonego świadczenia z tytułu ubezpieczenia zaopatrzenia dzieci (tzw. ubezpieczenia posagowe) lub ubezpieczenia renty odroczonej. W niniejszej grupie skarg w I kwartale 2015 r. takich spraw odnotowano 5 (0,1%).

Drugi rodzaj umów z zakresu skarg dotyczących ubezpieczeń na życie to umowy zawarte po 1989 r. – łącznie takich skarg odnotowano 1081 (26,7%). Najliczniejsza grupa spraw z omawianego zakresu dotyczyła ubezpieczeń wypadkowych i chorobowych będących uzupełnieniem ubezpieczeń na życie – 467 spraw (11,5%), co oznacza, iż w odniesieniu do I kwartału 2014 r. nastąpił ich znaczny wzrost o 2,1 pkt. proc. Wysoka pozycja w tej grupie skarg dotyczyła ubezpieczeń na życie z ubezpieczeniowym funduszem kapitałowym – 369 spraw (9,1%). W stosunku do I kwartału ubiegłego roku (461 spraw – 10,9%) nastąpił spadek liczby skarg z tego zakresu o 1,8 pkt. proc. Kolejne miejsce zajęły skargi dotyczące ubezpieczeń na życie – 235 spraw (5,8%), ubezpieczeń rentowych – 4 sprawy (0,1%) oraz ubezpieczeń posagowych, zaopatrzenia dzieci – 3 sprawy (0,1%).

Spory w grupie spraw ubezpieczeń działu I dotyczyły przede wszystkim odmowy uznania roszczenia przez zakład ubezpieczeń, gdy zdarzenie ubezpieczeniowe nie mieściło się w granicach ochrony gwarantowanej umową (np. nie wystąpił nieszczęśliwy wypadek wg definicji określonej w o.w.u.) lub z powodu zatajenia lub podania przez ubezpieczonego nieprawdziwych bądź niepełnych informacji o stanie jego zdrowia przed zawarciem umowy ubezpieczenia. Dodatkowo w odniesieniu do umów ubezpieczeń na życie z ubezpieczeniowym funduszem kapitałowym, w przypadku rezygnacji z umowy ubezpieczenia – stosowanie przez zakłady ubezpieczeń wysokich opłat likwidacyjnych. Pozostałe zarzuty podnoszone pod adresem zakładów ubezpieczeń odnosiły się m.in. do: wysokości świadczenia – w tym zaniżenia procentu uszczerbku na zdrowiu; zbyt niskiej wobec oczekiwań ubezpieczonego, bądź całkowitej odmowy wypłaty tzw. wartości wykupu polisy, proponowanej osobom wypowiadającym umowy w czasie ich trwania (tzw. wykup polisy) czy sporów wynikających z okoliczności towarzyszących zawarciu umowy ubezpieczenia, dotyczących przeważnie niewłaściwej oceny produktu przez ubezpieczających.

Kolejne miejsce w badanym okresie sprawozdawczym, pod względem liczby skarg zajmowały sprawy odnoszące się do ubezpieczenia OC – 351 skarg (8,6%), w tym: OC z tytułu wykonywanej działalności i posiadanego mienia, OC w życiu prywatnym, OC z tytułu wykonywania zawodu, OC przewoźnika oraz OC statków powietrznych i morskich. Łącznie ich udział w ogólnej liczbie skarg w stosunku do I kwartału ubiegłego roku uległ zmniejszeniu o 0,9 pkt proc.

W skargach tych podnoszone były najczęściej zarzuty dotyczące odmowy wypłaty odszkodowania, motywowanej przez zakład ubezpieczeń brakiem ochrony ubezpieczeniowej wynikającej z zakresu zawartej umowy oraz zbyt niskiej kwoty ustalonego odszkodowania, wynikającej – zdaniem skarżących – z braku staranności w określaniu zakresu szkody, a także ze zbyt niskiej sumy gwarancyjnej.

Następna grupa skarg w I kwartale 2015 r. zawierała zarzuty odnoszące się do ubezpieczenia mienia na wypadek kradzieży z włamaniem, od ognia i innych zdarzeń losowych – 180 skarg (4,4%). Udział tych spraw uległ zmniejszeniu w stosunku do analogicznego okresu sprawozdawczego ubiegłego roku o 0,5 pkt proc. Znaczna liczba tych spraw odnosiła się do nieprawidłowości w działaniach zakładów ubezpieczeń w sprawie likwidacji szkód zalaniowych, kradzieżowych oraz ogniowych. Przyczyną odmowy wypłaty odszkodowania przez zakład ubezpieczeń były najczęściej: brak ochrony ubezpieczeniowej będący konsekwencją zakresu ochrony wynikającej z zawartej umowy, wobec zdarzenia stanowiącego podstawę roszczenia oraz ustalenie przez zakład ubezpieczeń nieadekwatnej do rozmiaru szkody wysokości odszkodowania, co zdaniem skarżących wynikało z braku staranności w określaniu zakresu szkody.

Kolejna grupa skarg dotyczyła ubezpieczeń następstw nieszczęśliwych wypadków – łącznie 137 spraw (3,4%), w tym 31 spraw (0,8%) odnosiło się do ubezpieczeń następstw nieszczęśliwych wypadków młodzieży szkolnej. W porównaniu do I kwartału 2014 r. – udział w niniejszej grupie spraw wzrósł o 1,1 pkt proc.

Przyczyną tych skarg były najczęściej problemy dotyczące odmowy przyznania świadczenia z powodu braku odpowiedzialności za zdarzenie, gdy – zdaniem zakładu ubezpieczeń – nie mieści się ono w granicach określonych warunkami umowy ubezpieczenia oraz sporów o wysokość świadczenia – w tym zarzuty dotyczące zaniżenia rozmiaru procentowego uszczerbku na zdrowiu, jak też zbyt niskiej kwoty przyznanego świadczenia.

Wysoką pozycję w zakresie liczebności skarg stanowiły ubezpieczenia sprzętu gospodarstwa domowego i nowo zakupionego sprzętu – 117 spraw (2,9%). W porównaniu do analogicznego okresu roku ubiegłego nastąpił znaczny wzrost spraw z tego zakresu o 2 pkt proc. Najczęściej podnoszone zarzuty dotyczyły odmowy uznania roszczenia przez zakład ubezpieczeń z uwagi na brak wystąpienia okoliczności objętych ochroną ubezpieczeniową (w szczególności w sytuacji, gdy zaistniałe zdarzenie nie spełniało definicji nieszczęśliwego wypadku zawartej w o.w.u.).

W omawianym okresie sprawozdawczym odnotowano 89 spraw (2,2%) odnoszących się do problematyki ubezpieczeń rolnych. W porównaniu do analogicznego okresu sprawozdawczego minionego roku odnotowano wzrost tych spraw o 0,5 pkt proc. Wśród nich najwięcej skarg dotyczyło umów obowiązkowego ubezpieczenia OC rolników z tytułu posiadania gospodarstwa rolnego – 47 spraw (1,2%) – wzrost o 0,3 pkt proc. w stosunku do I kwartału 2014 r.

Pozostałe wystąpienia skarżących w zakresie ubezpieczeń rolnych dotyczyły: obowiązkowego ubezpieczenia budynków wchodzących w skład gospodarstwa rolnego – 31 skarg (0,8%) – wzrost o 0,2 pkt proc. w stosunku do analogicznego okresu ubiegłego roku; ubezpieczeń upraw – 5 skarg (0,1%) – w porównaniu do I kwartału 2014 r. procentowy udział tej grupy skarg utrzymał się na tym samym poziomie; ubezpieczeń mienia w gospodarstwach rolnych – 2 skargi (0,05%), ubezpieczeń maszyn rolniczych – 1 skarga oraz ubezpieczeń zwierząt w gospodarstwach rolnych – 1 skarga.

Pozostałe 2 skargi z zakresu ubezpieczeń rolnych dotyczyły Ubezpieczeniowego Funduszu Gwarancyjnego, w tym odmowy uznania w całości lub w części zasadności zgłaszanych roszczeń odszkodowawczych.

Pozostałe grupy skarg nie przekroczyły 1% ogółu spraw, które wpłynęły do Biura Rzecznika Ubezpieczonych w omawianym okresie sprawozdawczym (szczegółowe dane przedstawia Tabela nr 2).

Zarzuty zawarte w skargach z zakresu ubezpieczeń gospodarczych

W I kwartale 2015 r., podobnie jak w minionych latach, zdecydowanie dominowały zarzuty zawarte w poniższych grupach (Tabela nr 3):

- oddalenie roszczenia zgłaszanego z tytułu umowy ubezpieczenia – 1688 skarg (41,6%). W porównaniu do I kwartału 2014 r. liczba skarg w tym zakresie znacznie wzrosła o 5,3 pkt proc.;

- spór co do wysokości przyznanego odszkodowania lub świadczenia – 1133 skargi (27,9%). W tej grupie skarg w porównaniu do I kwartału ubiegłego roku odnotowano spadek o 3,7 pkt proc.;

- sposób kształtowania taryf składek oraz zawartych w nich systemów zniżek i zwyżek (bonus/malus) zarówno w ubezpieczeniach obowiązkowych, jak i dobrowolnych; rozliczenia tytułem zwrotu niewykorzystanych części składek; wezwania do zapłaty przez zakład ubezpieczeń składek powstałych na skutek ponownej kalkulacji, występowanie tzw. podwójnego ubezpieczenia w odniesieniu do ubezpieczeń OC posiadaczy pojazdów mechanicznych oraz dodatkowo w odniesieniu do umów ubezpieczeń na życie w szczególności z ubezpieczeniowym funduszem kapitałowym zwrot zainwestowanych środków pieniężnych, bez potrącania jakichkolwiek opłat – łącznie 551 skarg (13,6%). W porównaniu do I kwartału 2014 r. udział skarg w tym zakresie uległ zmniejszeniu o 3,7 pkt proc.;

- opieszałość w postępowaniu odszkodowawczym – 294 skargi (7,2%). W porównaniu do I kwartału 2014 r. odnotowano ich nieznaczny wzrost o 0,1 pkt proc.

Tabela nr 3

Zarzuty zawarte w skargach z zakresu ubezpieczeń gospodarczych

wpływających do Rzecznika Ubezpieczonych w I kwartale 2015 r.

Lp. |

Przyczyna skargi |

Liczba |

% |

1. |

Zaniżona wartość wykupu polisy |

58 |

1,4 |

2. |

Odmowa wykupu wartości polisy |

5 |

0,1 |

3. |

Opieszałość w wykupie polisy |

3 |

0,1 |

4. |

Oddalenie roszczenia |

1688 |

41,6 |

5. |

Spór co do wysokości przyznanego odszkodowania lub świadczenia |

1133 |

27,9 |

6. |

Opieszałość w postępowaniu odszkodowawczym |

294 |

7,2 |

7. |

Składki: |

551 239 |

13,6 5,9 |

8. |

Odmowa kontynuacji ubezpieczenia |

13 |

0,3 |

9. |

Interpretacja przepisów ubezpieczeniowych |

33 |

0,8 |

10. |

Procedury stosowane przez zakład ubezpieczeń |

71 |

1,7 |

11. |

Odmowa wglądu w akta |

90 |

2,2 |

12. |

Zmiana sumy ubezpieczenia |

1 |

0,0 |

13. |

Brak wyraźnej przyczyny skargi |

28 |

0,7 |

14. |

Inne przyczyny skargi |

24 |

0,6 |

15. |

Odmowa anulowania, zmniejszenia lub rozłożenia na raty kar i należności regresowych |

46 |

1,1 |

16. |

Brak właściwości Rzecznika Ubezpieczonych |

20 |

0,5 |

17. |

Ogółem |

4058 |

100 |

Tryb rozpatrywania skarg z zakresu ubezpieczeń gospodarczych i wyniki interwencji

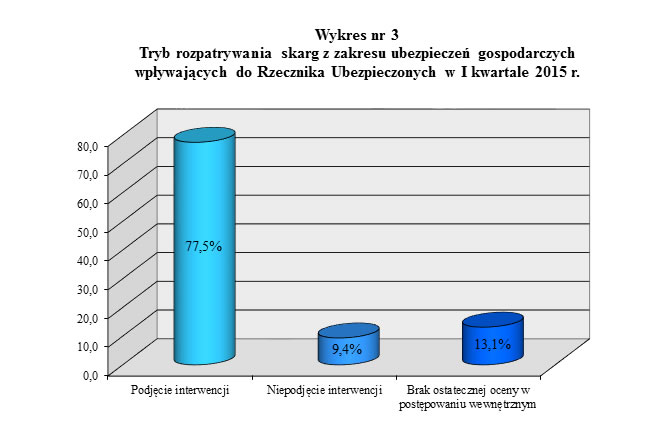

W I kwartale 2015 r. w większości spraw kierowanych do urzędu tj. w 3145 sprawach (77,5%) Rzecznik Ubezpieczonych podjął interwencję (Wykres nr 3). Udział w ogólnej liczbie skarg uległ zmniejszeniu o 0,2 pkt proc. w stosunku do I kwartału ubiegłego roku. Podjęcie interwencji w danej sprawie miało miejsce wówczas, gdy z posiadanego materiału wynikało, iż naruszone zostało prawo lub interes osób ubezpieczających, ubezpieczonych, uposażonych lub uprawnionych z umów ubezpieczenia. Rzecznik Ubezpieczonych odmówił podjęcia interwencji w 381 przypadkach, co stanowiło 9,4% wszystkich skarg z zakresu ubezpieczeń gospodarczych (w porównaniu do I kwartału 2014 r. nastąpił spadek o 1,5 pkt proc.). Podstawową przyczyną niepodjęcia interwencji było kierowanie do Rzecznika spraw jako do kolejnego adresata („do wiadomości”), gdyż ich autorzy wyraźnie zaznaczali, iż chodzi im jedynie o zapoznanie Rzecznika z daną sprawą. Znaczna grupa spraw wymagała uzupełnienia o dodatkowe informacje, bez których dalsze badanie jej było niemożliwe. Nie podejmowano również interwencji w sprawach, w których stwierdzono, iż analiza posiadanych dokumentów nie wskazuje na naruszenia prawa bądź interesów osób, które Rzecznik Ubezpieczonych reprezentuje. Do zakresu spraw, w których nie podjęto interwencji zaliczono również przypadki braku właściwości Rzecznika Ubezpieczonych, wycofania skargi przez skarżącego, sprawy w których toczy się postępowanie przed sądem, zapadły już wyroki sądowe lub zawarto ugodę z zakładem ubezpieczeń, która zawierała zrzeczenie się przez skarżącego dalszych roszczeń.

Wobec 13,1% skarg kierowanych do Rzecznika Ubezpieczonych w I kwartale 2015 r., nie dokonano jeszcze ostatecznej oceny w postępowaniu wewnętrznym. Dopiero jego zakończenie pozwoli na podjęcie decyzji w sprawie dalszego postępowania.

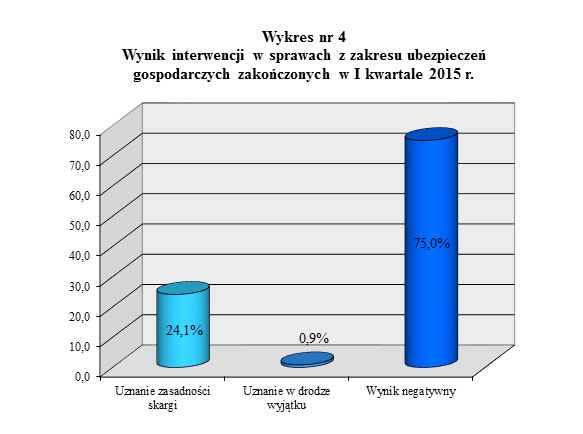

W wyniku interwencji Rzecznika Ubezpieczonych w I kwartale 2015 r. łącznie w odniesieniu do 232 skarg nastąpiła zmiana stanowiska na korzyść skarżącego, co stanowiło 25,0% wszystkich spraw zakończonych, w tym 8 spraw zostało uznanych w drodze wyjątku (0,9%). W porównaniu do I kwartału 2014 r. skuteczność interwencji (efektywność) Rzecznika Ubezpieczonych uległa zmniejszeniu o 2,8 pkt proc. Dokonując oceny wyniku interwencji Rzecznika, pomimo spadku w stosunku do I kwartału ubiegłego roku, należy stwierdzić, iż jest on nadal wysoki. Szczególnie w sytuacji, gdy interwencje Rzecznika Ubezpieczonych mają zasadniczo charakter mediacyjny oraz, że Rzecznik nie prowadzi odrębnego badania stanu faktycznego, który stanowi podstawową przyczynę coraz liczniejszej grupy skarg. Dodatkowo, w ocenie Rzecznika skuteczność interwencji uległa zmniejszeniu z powodu zaostrzenia polityki finansowej niektórych podmiotów rynku ubezpieczeniowego polegającej na maksymalnym ograniczaniu wysokości odszkodowań i świadczeń poprzez permanentne nierespektowanie przepisów prawa ubezpieczeniowego oraz ugruntowanej linii orzecznictwa, a także znacznego wzrostu liczby skarg z zakresu ubezpieczeń wypadkowych i chorobowych będących uzupełnieniem ubezpieczeń na życie, gdzie oferowana konsumentom ochrona ubezpieczeniowa jest zazwyczaj iluzoryczna.

W I kwartale 2015 r. 696 spraw zostało zakończonych wynikiem negatywnym, co stanowiło 75,0% wszystkich skarg, w których Rzecznik Ubezpieczonych zakończył postępowanie interwencyjne (Wykres nr 4).

Liczba skarg z zakresu ubezpieczeń gospodarczych kierowanych na poszczególne zakłady ubezpieczeń

W omawianym okresie do Biura Rzecznika Ubezpieczonych wpłynęło łącznie 1086 skarg odnoszących się do nieprawidłowości w dziale I, co stanowiło 26,8% wszystkich spraw (Tabela nr 1, Wykres nr 1). W porównaniu do I kwartału ubiegłego roku sprawozdawczego, w którym wpłynęło 1104 skargi (26,1%), nastąpił wzrost o 0,7 pkt proc.

Na funkcjonowanie określonych zakładów ubezpieczeń działu I z siedzibą w Polsce odnotowano 1070 wystąpień; w 6 przypadkach sprawy odnosiły się do funkcjonowania zagranicznych podmiotów; w 6 sprawach brak było wskazania nazwy zakładu ubezpieczeń na życie, którego dotyczyła skarga oraz 4 sprawy dotyczyły Oddziałów zagranicznych zakładów ubezpieczeń w Polsce (Tabela nr 4).

W I kwartale 2015 r. odnotowano łącznie 2952 skargi odnoszące się do nieprawidłowości w dziale II, co stanowiło 72,7% wszystkich spraw (Tabela nr 1, Wykres nr 1). W porównaniu do analogicznego okresu ubiegłego roku w którym wpłynęło 3118 skarg (73,6%), nastąpił ich spadek o 0,9 pkt proc.

Na działalność poszczególnych zakładów ubezpieczeń działu II z siedzibą w Polsce wpłynęło 2544 skargi; 325 spraw odnosiło się do działalności Oddziałów zagranicznych zakładów ubezpieczeń w Polsce; 21 skarg odnotowano na działalność zagranicznych zakładów ubezpieczeń; w 24 przypadkach wystąpienia skarżących odnosiły się do funkcjonowania podmiotów ustanowionych przez zagraniczne zakłady ubezpieczeń jako reprezentantów do spraw roszczeń na terenie Polski nie będących zakładami ubezpieczeń (Tabela nr 5); 25 skarg dotyczyło Ubezpieczeniowego Funduszu Gwarancyjnego, a w odniesieniu do 13 wniosków skarżący nie określili nazwy zakładu ubezpieczeń działu II będącego podmiotem skargi.

W pozostałych 20 sprawach brak było właściwości Rzecznika Ubezpieczonych (Tabela nr 1, Wykres nr 1).

Tabela nr 4

Liczba skarg kierowanych do Rzecznika Ubezpieczonych w I kwartale 2015 r. w związku z działalnością

poszczególnych zakładów ubezpieczeń działu I – w porównaniu do ich udziału w rynku (stan na 31.12.2014 r.)*

Lp. |

Zakłady ubezpieczeń |

Liczba skarg |

% ogólnej |

Udział zakładu ubezpieczeń w rynku działu I w % |

1 |

AEGON TU na Życie S.A. |

23 |

2,118 |

3,507 |

2 |

TU Allianz Życie Polska S.A. |

39 |

3,591 |

2,705 |

3 |

AVIVA TU na Życie S.A. |

15 |

1,381 |

7,191 |

4 |

AXA ŻYCIE TU S.A. |

54 |

4,972 |

4,131 |

5 |

BZ WBK – AVIVA TU na Życie S.A. |

1 |

0,092 |

1,289 |

6 |

TU na Życie Cardif Polska S.A. |

13 |

1,197 |

1,005 |

7 |

Compensa TU na Życie S.A. Vienna Insurance Group |

38 |

3,499 |

5,490 |

8 |

WTUŻiR Concordia Capital S.A. |

6 |

0,552 |

0,196 |

9 |

STU na Życie Ergo Hestia S.A. |

28 |

2,578 |

5,338 |

10 |

TU na Życie Europa S.A. |

89 |

8,195 |

3,637 |

11 |

Generali Życie TU S.A. |

68 |

6,262 |

3,283 |

12 |

ING TU na Życie S.A. |

24 |

2,210 |

5,403 |

13 |

TU INTER – ŻYCIE Polska S.A. |

5 |

0,460 |

0,034 |

14 |

MACIF Życie TUW |

- |

- |

0,059 |

15 |

METLIFE TUnŻiR S.A. |

23 |

2,118 |

7,367 |

16 |

Open Life TU Życie S.A. |

88 |

8,103 |

8,109 |

17 |

PKO ŻYCIE TU S.A. |

20 |

1,842 |

2,970 |

18 |

Polisa – Życie TU S.A. Vienna Insurance Group |

18 |

1,657 |

0,763 |

19 |

PRAMERICA Życie TUiR S.A. |

3 |

0,276 |

0,711 |

20 |

PZU Życie S.A.

|

404 |

37,201 |

28,542 |

21 |

TUW Rejent – Life |

- |

- |

0,051 |

22 |

Signal Iduna Życie Polska TU S.A. |

2 |

0,184 |

0,191 |

23 |

Skandia Życie TU S.A. |

66 |

6,077 |

1,524 |

24 |

TU SKOK Życie S.A. |

4 |

0,368 |

0,320 |

25 |

UNIQA TU na Życie S.A. |

7 |

0,645 |

0,797 |

26 |

TUnŻ WARTA S.A. |

32 |

2,947 |

5,389 |

27 |

Oddziały zagranicznych zakładów ubezpieczeń w Polsce:

|

4 2 |

0,368 0,184 |

- |

28 |

Zagraniczne zakłady ubezpieczeń |

6 |

0,552 |

- |

* Udział w rynku mierzony składką przypisaną brutto w dziale I, za: Biuletyn Kwartalny. Rynek ubezpieczeń 4/2014, www.knf.gov.pl.

![]()

Tabela nr 5

Liczba skarg kierowanych do Rzecznika Ubezpieczonych w I kwartale 2015 r. w związku z działalnością

poszczególnych zakładów ubezpieczeń działu II – w porównaniu do ich udziału w rynku (stan na 31.12.2014 r.)*

Lp. |

Zakłady ubezpieczeń |

Liczba skarg |

% ogólnej |

Udział zakładu ubezpieczeń w rynku działu II w % |

|

Liczba skarg |

Liczba skarg |

||||

1. |

TUiR Allianz Polska S.A. |

144 |

98 |

4,878 |

6,727 |

2. |

AVIVA TU Ogólnych S.A. |

50 |

42 |

1,694 |

1,239 |

3. |

AXA TUiR S.A. |

8 |

- |

0,271 |

1,213 |

4. |

BENEFIA TU S.A. Vienna Insurance Group |

37 |

33 |

1,253 |

0,879 |

5. |

BRE Ubezpieczenia TUiR S.A. |

27 |

22 |

0,915 |

0,934 |

6. |

BZ WBK – AVIVA TU Ogólnych S.A. |

3 |

- |

0,102 |

0,859 |

7. |

TU Compensa S.A. Vienna Insurance Group |

87 |

49 |

2,947 |

4,161 |

8. |

D.A.S. TU Ochrony Prawnej S.A. |

1 |

- |

0,034 |

0,070 |

9. |

STU Ergo Hestia S.A. |

296 |

203 |

10,027 |

13,118 |

10. |

TU Euler Hermes S.A. |

- |

- |

- |

1,150 |

11. |

TU Europa S.A. |

44 |

2 |

1,491 |

3,445 |

12. |

Generali TU S.A. |

215 |

150 |

7,283 |

3,332 |

13. |

Gothaer TU S.A. |

93 |

61 |

3,150 |

2,171 |

14. |

TU INTER Polska S.A. |

13 |

- |

0,440 |

0,429 |

15. |

TU INTERRISK S.A. Vienna Insurance Group |

181 |

73 |

6,131 |

3,845 |

16. |

KUKE S.A. |

- |

- |

- |

0,186 |

17. |

Link 4 TU S.A. |

60 |

48 |

2,033 |

1,589 |

18. |

TUiR Partner S.A. |

3 |

2 |

0,102 |

0,011 |

19. |

PTR S.A. |

- |

- |

- |

0,647 |

20. |

PZU S.A. |

720 |

485 |

24,390 |

31,469 |

21. |

Signal Iduna Polska TU S.A. |

5 |

- |

0,169 |

0,171 |

22. |

UNIQA TU S.A. |

86 |

52 |

2,913 |

4,106 |

23. |

TUiR WARTA S.A. |

297 |

157 |

10,061 |

12,761 |

24. |

TU ZDROWIE S.A. |

1 |

- |

0,034 |

0,123 |

25. |

Concordia Polska TUW |

10 |

7 |

0,339 |

1,242 |

26. |

TUW Cuprum |

- |

- |

- |

0,278 |

27. |

Pocztowe TUW |

9 |

8 |

0,305 |

0,307 |

28. |

TUW SKOK |

16 |

- |

0,542 |

0,556 |

29. |

TUW TUW |

72 |

35 |

2,439 |

1,840 |

30. |

TUZ TUW |

66 |

41 |

2,236 |

1,145 |

31. |

Oddziały zagranicznych zakładów ubezpieczeń w Polsce: - Ceska Pojistovna S.A. Oddział w Polsce (PROAMA) |

325

|

289

|

11,009

|

- |

32. |

Zagraniczne zakłady ubezpieczeń |

21 |

2 |

0,711 |

- |

33. |

Reprezentanci do spraw roszczeń na terenie Polski nie będący ZU |

24 |

24 |

0,813 |

- |

* Udział w rynku mierzony składką przypisaną brutto w dziale II, za: Biuletyn Kwartalny. Rynek ubezpieczeń 4/2014, www.knf.gov.pl.

Wydawca

Rzecznik Ubezpieczonych

Al. Jerozolimskie 87

02-001 Warszawa

Redakcja

Redaktor naczelna: Aleksandra Wiktorow

Rada redakcyjna: Krystyna Krawczyk, Aleksander Daszewski

Rada programowa: członkowie Rady Ubezpieczonych

Sekretarz redakcji: Urszula Borowiecka

(C)2015 Rzecznik Ubezpieczonych. Wszelkie prawa zastrzeżone.