# 56

kwiecień 2014

Rozpatrywanie skarg z zakresu ubezpieczeń gospodarczych

Rozpatrywanie skarg z zakresu ubezpieczeń gospodarczych

Do Biura Rzecznika Ubezpieczonych w 2013 r. wpłynęło 16 516 pisemnych skarg zgłaszanych w indywidualnych sprawach z zakresu problematyki ubezpieczeń gospodarczych, tj. o 8,1% więcej niż w roku poprzednim.

W ciągu 18-letniego okresu działania Urzędu Rzecznika Ubezpieczonych, liczba napływających skarg systematycznie wzrastała, za wyjątkiem 2002 r., w którym nastąpił niewielki spadek spowodowany znacznym rozszerzeniem w tym czasie systemu poradnictwa, zarówno telefonicznego, a w kolejnych latach również w formie kontaktów internetowych. Łącznie w latach 1995/96-2013 do Rzecznika Ubezpieczonych wpłynęło 112 819 pisemnych skarg (Wykres nr 1).

Wykres nr 1

Liczba skarg ubezpieczeń gospodarczych kierowanych do Rzecznika Ubezpieczonych w latach 1995/96 - 2013

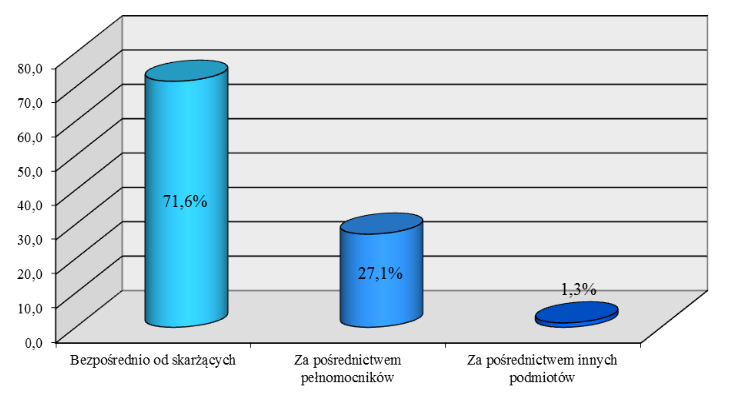

Napływały one zarówno bezpośrednio od osób ubezpieczonych, ubezpieczających, uposażonych i uprawnionych z umowy ubezpieczenia – 11 828 spraw (71,6%), jak też za pośrednictwem innych podmiotów – 4688 spraw (28,4%) (Wykres nr 2). Łączny procent skarg kierowanych do Rzecznika Ubezpieczonych za pośrednictwem innych podmiotów uległ zwiększeniu w stosunku do roku ubiegłego o 0,7%. Wśród podmiotów składających skargi największą uwagę zwraca rosnący udział pełnomocników tj. podmiotów zajmujących się zarobkowo pośredniczeniem w uzyskiwaniu świadczeń od zakładów ubezpieczeń. Są wśród nich kancelarie adwokackie i radcowskie, kancelarie odszkodowawcze oraz inne podmioty, które świadczą usługi w tym zakresie w ramach prowadzonej działalności gospodarczej. Tą drogą skierowano do Rzecznika Ubezpieczonych 27,1% pisemnych skarg, tj. o 0,7% wystąpień więcej niż w 2012 r.

Procent skarg przekazanych do Biura Rzecznika Ubezpieczonych za pośrednictwem innych podmiotów (powiatowych i miejskich rzeczników konsumentów, Kancelarii Prezydenta RP, Prezesa Rady Ministrów, Sejmu i Senatu, Biur Poselskich i Senatorskich, Ministerstw, Biura Rzecznika Praw Obywatelskich oraz innych instytucji) analogicznie jak w roku minionym stanowił 1,3% wszystkich spraw kierowanych w tym okresie do Rzecznika Ubezpieczonych.

Wykres nr 2

Źródło wpływu skarg z zakresu ubezpieczeń gospodarczych

kierowanych do Rzecznika Ubezpieczonych w 2013 r.

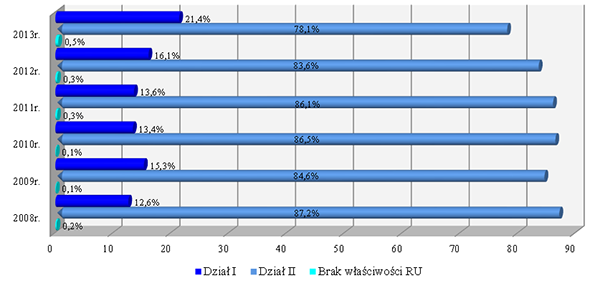

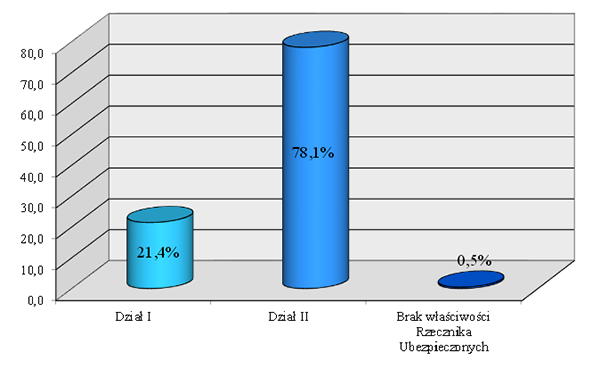

W 2013 r. w zakresie ubezpieczeń na życie (dział I) odnotowano łącznie 3537 pisemnych skarg, co stanowiło 21,4% ogółu spraw kierowanych w tym okresie do Biura Rzecznika Ubezpieczonych. W porównaniu do roku ubiegłego procentowy udział grupy skarg odnoszącej się do problematyki ubezpieczeń na życie wzrósł o 5,3% (Wykres nr 3 i 4).

Natomiast skarg z zakresu problematyki pozostałych ubezpieczeń osobowych i majątkowych (dział II) w przedstawianym okresie sprawozdawczym odnotowano łącznie 12 905, co stanowiło 78,1% wszystkich spraw kierowanych do Rzecznika Ubezpieczonych w 2013 r. Procentowy ich udział uległ zmniejszeniu w stosunku do analogicznego okresu minionego roku o 5,5%. (Wykres nr 3 i 4).

Tematyka skarg

Najliczniejsza grupa skarg odnosiła się do problematyki ubezpieczeń komunikacyjnych (51,6%), tj. obowiązkowego ubezpieczenia OC posiadaczy pojazdów mechanicznych p.p.m. – 41,8%, ubezpieczeń autocasco – 7,9%, ubezpieczeń NNW kierowcy i pasażerów – 0,5% oraz ubezpieczeń assistance – 0,2%, Zielonej Karty – 0,1%, ubezpieczenia szyb samochodowych – 0,1%, roszczeń regresowych zakładów ubezpieczeń – 0,5% oraz ubezpieczenia kosztów naprawy pojazdu – 4 skargi (Tabela nr 1).

W porównaniu do roku ubiegłego procentowy udział grupy skarg odnoszącej się do problematyki ubezpieczeń komunikacyjnych uległ zmniejszeniu o 1,5% natomiast liczbowo grupa tych spraw wzrosła o 416 skarg.

W 2013 r. liczba skarg odnosząca się do obowiązkowego ubezpieczenia OC p.p.m. wzrosła o 1993 sprawy. Procentowy ich udział uległ zwiększeniu w stosunku do roku ubiegłego o 9,7%.

Ubezpieczenia komunikacyjne od początku istnienia Urzędu Rzecznika Ubezpieczonych stanowiły największą liczebnie grupę skarg. Pomimo spadku w stosunku do roku poprzedniego, tendencja ta występuje nadal. Tak znacząca wielkość wynika głównie z faktu, że są to i zapewne będą w przyszłości najczęściej zawierane umowy ubezpieczenia, choćby z racji obowiązku zawarcia ubezpieczeń OC p.p.m. oraz masowego charakteru pozostałych rodzajów ubezpieczeń komunikacyjnych (AC, NNW, assistance).

Tabela nr 1

Tematyka skarg z zakresu ubezpieczeń gospodarczych

wpływających do Rzecznika Ubezpieczonych w 2013 r.

Tematyka skarg |

Liczba |

% |

DZIAŁ I – Ubezpieczenia na życie |

3537 |

21,4 |

Ubezpieczenia zawarte przed 1989 r. (tzw. stary portfel) * Ubezpieczenia wypadkowe i chorobowe (z opcją NNW) |

20 1437 |

0,1 8,7 |

Dział II – Pozostałe ubezpieczenia osobowe oraz ubezpieczenia majątkowe |

12 905 |

78,1 |

Ubezpieczenia komunikacyjne: |

8522 |

51,6 |

Ubezpieczenia OC (pozostałe): |

1806 |

10,9 |

Ubezpieczenia mienia: |

913 |

5,5 |

Ubezpieczenia NNW: |

385 |

2,3 |

Ubezpieczenia rolne: |

276 |

1,7 |

Ubezpieczenia turystyczne: |

130 |

0,8 |

Ubezpieczenia kredytu i innych produktów bankowych: |

127 |

0,8 |

Ubezpieczenia sprzętu gospodarstwa domowego i nowozakupionego sprzętu |

105 |

0,6 |

Regresy (dot. pozostałych szkód) |

50 |

0,3 |

Ubezpieczenia dziennego pobytu szpitalnego |

28 |

0,2 |

Ubezpieczenia ryzyk finansowych |

25 |

0,2 |

Gwarancje ubezpieczeniowe |

16 |

0,1 |

Ubezpieczenia operacji |

10 |

0,1 |

Ubezpieczenia zdrowotne |

10 |

0,1 |

Ubezpieczenia ochrony prawnej |

8 |

0,05 |

Ubezpieczenia ryzyk budowlanych |

5 |

0,05 |

Ubezpieczenia maszyn budowlanych |

4 |

0,0 |

Assistance (dot. pozostałych ubezpieczeń) |

4 |

0,0 |

Casco statków powietrznych i morskich |

3 |

0,0 |

Ubezpieczenia na rzecz pacjentów z tytułu zdarzeń medycznych |

3 |

0,0 |

UFG dot. Upadłości |

2 |

0,0 |

Upadłość zakładów ubezpieczeń |

1 |

0,0 |

Ubezpieczenia lotnicze |

1 |

0,0 |

Ubezpieczenia krótkoterminowych należności eksportowych |

1 |

0,0 |

Brak danych |

470 |

2,8 |

Brak właściwości Rzecznika Ubezpieczonych |

74 |

0,5 |

Ogółem |

16 516 |

100 |

Ubezpieczający i poszkodowani w zakresie tej grupy ubezpieczeń skarżyli się przede wszystkim na:

- całkowitą odmowę uznania roszczenia o odszkodowanie lub świadczenie;

- odmowę uznania części roszczenia;

- opieszałe prowadzenie postępowań likwidacyjnych, co prowadziło do nieterminowego zaspokajania roszczeń;

- odmowę lub utrudnienia w udostępnianiu akt szkody;

- niedostateczne informowanie o dokumentach wymaganych w związku z likwidowaną szkodą;

- brak wyczerpujących uzasadnień dla przyjmowanych przez zakłady ubezpieczeń stanowisk, zarówno gdy dotyczyły one odmowy uznania roszczenia, jak i wysokości ustalonego odszkodowania lub świadczenia.

Podobnie jak w poprzednich latach w zakresie ubezpieczeń komunikacyjnych, konsumenci zgłaszali również uwagi odnośnie sposobu likwidacji szkody, poprzez nieuprawnione kwalifikowanie jej jako szkody całkowitej. Wskazywali, iż ubezpieczyciele często zaniżają wartość pojazdu w stanie sprzed szkody, a zawyżają wartość wraku/pozostałości, nie udzielając jednocześnie pomocy w ich zbyciu za ustaloną przez zakład ubezpieczeń cenę. Zgłaszane problemy dotyczyły również m.in. uzyskania pełnej rekompensaty za wynajem pojazdu zastępczego, prawa osoby poszkodowanej do decydowania o wyborze części stosowanych do naprawy pojazdu, zasadności stosowania przez ubezpieczycieli amortyzacji części, problematyki wypłaty odszkodowania z tytułu utraty wartości handlowej pojazdu, kosztów związanych z holowaniem i parkowaniem pojazdu, żądania przedstawienia faktur źródłowych stwierdzających rodzaj i źródło nabycia części zamiennych stosowanych przy naprawie pojazdu, obniżania przez zakłady ubezpieczeń stawek za roboczogodziny oraz szeregu problemów związanych z uwzględnieniem w ramach odszkodowań podatku VAT.

Natomiast w odniesieniu do szkód na osobie najczęściej pojawiały się zarzuty dotyczące ustalania na zbyt niskim poziomie świadczeń odszkodowawczych, dochodzonych w ramach obowiązkowego ubezpieczenia OC sprawcy szkody – w tym mieszczą się zarówno zarzuty dotyczące zaniżenia procentu uszczerbku na zdrowiu, zbyt niskiej kwoty zadośćuczynienia za doznaną krzywdę oraz zaniżenia bądź odmowy wypłaty stosownego odszkodowania w przypadku znacznego pogorszenia sytuacji życiowej po śmierci osoby najbliższej. Znacząca liczba skarg w tej grupie spraw dotyczyła odmowy uznania przez zakłady ubezpieczeń prawa do zadośćuczynienia za śmierć osoby najbliższej, jeśli doszło do niej przed dniem 3 sierpnia 2008 r. – mimo ugruntowanej w tej chwili linii orzeczniczej Sądu Najwyższego. Poszkodowani i ich pełnomocnicy zgłaszali także skargi dotyczące odmowy uznania w całości bądź w części przez zakład ubezpieczeń kosztów poniesionych w związku z leczeniem i rehabilitacją, świadczonych poza systemem NFZ.

W 2013 r. w grupie ubezpieczeń komunikacyjnych znacząca liczba skarg odnosiła się do składek ubezpieczeniowych – 1110 skarg (6,7%) (Tabela nr 2). Procentowy ich udział uległ zmniejszeniu w stosunku do roku ubiegłego o 4,2%.

Bezpośrednią przyczyną formułowania tego rodzaju skarg było m.in.:

- występowanie tzw. podwójnego ubezpieczenia OC p.p.m., do którego dochodziło w związku z nabyciem pojazdu od innego posiadacza lub zmianą dotychczasowego ubezpieczyciela. W 2013 r. – w porównaniu do analogicznego okresu roku ubiegłego odnotowano spadek o 2,2% skarg związanych z tzw. podwójnym ubezpieczeniem obowiązkowym (w 2012 r. – 4,8%, w 2013 r. – 2,6%). W oparciu o obserwacje Rzecznika Ubezpieczonych dotyczące funkcjonowania nowych przepisów ustawy o ubezpieczeniach obowiązkowych, które weszły w życie 11 lutego 2012 r., dotychczas Rzecznik Ubezpieczonych nie odnotował większych problemów związanych ze stosowaniem tych przepisów, a skargi kierowane do Biura Rzecznika Ubezpieczonych w tym zakresie dotyczyły przede wszystkim umów ubezpieczeń zawartych przed dniem 11 lutego 2012 r.;

- wezwanie do zapłaty przez zakład ubezpieczeń przedawnionych składek ubezpieczeniowych lub ich rat wraz z odsetkami za zwłokę;

- uzyskanie zwrotu od zakładu ubezpieczeń niewykorzystanej części składki za ubezpieczenie OC p.p.m., w następstwie zbycia pojazdu, bądź zmiany ubezpieczyciela;

- wezwanie do zapłaty przez zakład ubezpieczeń powstałych na skutek ponownej kalkulacji składek ubezpieczeniowych z tytułu udzielanej ochrony ubezpieczeniowej z uwzględnieniem zwyżek, w ramach obowiązującej taryfy składek;

- kwestionowanie wysokości składek, w tym zgłaszanie wątpliwości i pytań dotyczących konstrukcji taryf składek.

W 2013 r. nastąpił spadek o 0,8% w stosunku do roku minionego spraw odnoszących się do ubezpieczenia autocasco.

Uwzględniając zarzuty podnoszone w całej grupie skarg ubezpieczeń komunikacyjnych, najczęściej występujące problemy odnoszące się do ubezpieczenia autocasco dotyczyły sporu co do wysokości przyznanego odszkodowania, zapisów o.w.u. skutkujących całkowitą odmową wypłaty odszkodowania (uzasadnioną brakiem dokumentów bądź oryginalnych kluczyków) oraz interpretacji przepisów ubezpieczeniowych. Sprawy z tego zakresu odnosiły się także do problemów związanych z likwidacją skutków zdarzenia metodą szkody całkowitej, które często wynikały z mało starannego i profesjonalnego określenia wartości pojazdu przy zawieraniu umowy ubezpieczenia i przy likwidacji szkody.

W badanym okresie sprawozdawczym w grupie skarg odnoszących się do problematyki ubezpieczeń komunikacyjnych, odnotowano łącznie 91 skarg dotyczących działalności UFG, co stanowiło 0,5% wszystkich spraw kierowanych w tym okresie do Rzecznika Ubezpieczonych.

Przyczyną tych skarg było najczęściej:

- nakładanie opłat tytułem niedopełnienia obowiązku zawarcia umowy obowiązkowego ubezpieczenia OC p.p.m. – 0,3%.

- odmowa uznania w całości lub w części zasadności roszczeń odszkodowawczych zgłaszanych do UFG – 0,2%;

Pomimo wzrostu liczby tych skarg o 27 spraw, łączny ich procent analogicznie jak w roku poprzednim stanowił 0,5% wszystkich spraw kierowanych w tym okresie do Rzecznika Ubezpieczonych. W pierwszej grupie skarg nastąpił wzrost o 0,1%, natomiast w drugiej grupie spadek o 0,1%.

W 2013 r. kolejne miejsce w grupie ubezpieczeń komunikacyjnych – z uwagi na liczbę spraw – zajmowały skargi dotyczące roszczeń regresowych zakładów ubezpieczeń – 89 skarg (0,5%) oraz ubezpieczenia następstw nieszczęśliwych wypadków kierowcy i pasażerów – 78 skarg (0,5%).

Pozostałe skargi w grupie ubezpieczeń komunikacyjnych dotyczące ubezpieczeń assistance, ubezpieczenia Zielonej Karty, ubezpieczenia szyb samochodowych oraz ubezpieczenia kosztów naprawy pojazdu nie przekroczyły 0,2% skarg w tej grupie spraw (Tabela nr 1).

Drugie miejsce z uwagi na liczbę zajmują skargi dotyczące nieprawidłowości w dziale I. W ostatnich latach odnotowano tendencję wzrostową w grupie tych skarg. W stosunku do roku ubiegłego, ich procentowy udział w ogólnej liczbie skarg uległ zwiększeniu o 5,3% (Wykres nr 3 i 4).

Wykres nr 3

Podział ryzyka według działów w skargach z zakresu ubezpieczeń gospodarczych

kierowanych do Rzecznika Ubezpieczonych w latach 2008-2013

Wykres nr 4

Podział ryzyka według działów w skargach z zakresu ubezpieczeń gospodarczych

kierowanych do Rzecznika Ubezpieczonych w 2013 r.

Sprawy te zostały podzielone na dwie zasadnicze grupy, za kryterium podziału przyjmując termin ich zawarcia.

Pierwsza grupa skarg odnosiła się do umów ubezpieczeń na życie nazywanych często ubezpieczeniami tzw. „starego portfela” zawartych przed 1989 r. z Państwowym Zakładem Ubezpieczeń, a realizowanych następnie przez Powszechny Zakład Ubezpieczeń na Życie S.A. Skargi te dotyczyły przede wszystkim zbyt niskiej kwoty naliczonego świadczenia z tytułu zawieranych wówczas umów, tj. ubezpieczenia posagowego zaopatrzenia dzieci, bądź też umowy ubezpieczenia renty odroczonej. Część skarg w tej grupie dotyczyła problemu przedawnienia roszczeń z tytułu zawartej umowy.

Pomimo spadku liczby tych skarg o 4 sprawy, ich udział – analogicznie jak w roku poprzednim – stanowił 0,1% wszystkich spraw kierowanych w tym okresie do Rzecznika Ubezpieczonych. W ostatnich latach wyraźnie zaznacza się tendencja wygasania tych skarg – w 2013 r. do Biura Rzecznika Ubezpieczonych wpłynęło 20 spraw odnoszących się do problematyki ubezpieczeń tzw. „starego portfela”.

Drugi rodzaj umów w zakresie skarg działu I to umowy zawarte po 1989 r. – łącznie takich spraw odnotowano 3517 (21,3%). W porównaniu do roku ubiegłego procentowy udział grupy tych skarg uległ zwiększeniu o 5,3%.

Najliczniejsza grupa spraw z omawianego zakresu dotyczyła ubezpieczeń wypadkowych i chorobowych będących uzupełnieniem ubezpieczeń na życie – 1437 spraw (8,7%). Procentowy ich udział wzrósł w stosunku do roku ubiegłego o 1,2%.

Wysoka pozycja w grupie skarg działu I dotyczyła ubezpieczeń na życie związanych z u.f.k. (1216 spraw, tj. 7,4%). Ich procentowy udział uległ zwiększeniu w stosunku do roku ubiegłego o 4,0%. W tej grupie spraw odnotowano znaczny wzrost skarg oferowanych kanałem bankowym i przez pośredników finansowych produktów de facto inwestycyjnych, obarczonych znacznym stopniem ryzyka inwestycyjnego, lecz opakowanych w terminową umowę ubezpieczenia na życie – które stosunkowo często, mimo swej specyfiki sprzedaje się osobom, do których nie są adresowane. Znaczny stopień skomplikowania tego rodzaju produktów powoduje również, że konsument mniej zorientowany (na ogół starszy wiekiem), nie jest w stanie dostrzec jakiej natury produkt nabył, często lokując w ten ryzykowny sposób oszczędności życia, a następnie czuje się oszukany, gdy na skutek różnych zdarzeń losowych dochodzi do rozwiązania umowy przed terminem w niej przewidzianym, co skutkuje z reguły utratą znacznej części wpłaconych składek w postaci wysokiej – mającej charakter kary finansowej – opłaty likwidacyjnej.

Kolejne miejsce zajęły skargi dotyczące ubezpieczeń na życie (825 spraw, tj. 5,0%). Procentowy ich udział wzrósł w stosunku do roku ubiegłego o 0,7%.

Następne miejsce w zakresie skarg dotyczących nieprawidłowości w dziale I zajmowały sprawy odnoszące się do ubezpieczeń posagowych, zaopatrzenia dzieci – 16 spraw (analogicznie jak w roku poprzednim – 0,1%) oraz ubezpieczeń rentowych – 3 sprawy.

W 2013 r. w grupie ubezpieczeń w dziale I znacząca liczba skarg odnosiła się do sposobu naliczania, wymiaru i zwrotu składek ubezpieczeniowych, w tym najczęściej odmowy zwrotu niewykorzystanej części składki w przypadku wcześniejszej spłaty kredytu/pożyczki (1073 spraw, tj. 6,5%). Ich procentowy udział wzrósł w stosunku do roku ubiegłego o 6,1% (Tabela nr 2).

Najczęściej podnoszonymi zarzutami pod adresem zakładów ubezpieczeń w grupie ubezpieczeń na życie były:

- odmowa uznania roszczenia przez zakład ubezpieczeń, z uzasadnieniem, iż:

- zdarzenie ubezpieczeniowe nie mieści się w granicach ochrony gwarantowanej umową;

- ubezpieczony zataił lub podał niepełne informacje o stanie zdrowia przed zawarciem umowy ubezpieczenia;

- spory odnośnie wysokości świadczenia – w tym mieszczą się zarówno zarzuty dotyczące zaniżenia procentu uszczerbku na zdrowiu, jak też zbyt niskiej kwoty przyznanego świadczenia;

- opieszałość w prowadzonym postępowaniu odszkodowawczym, co prowadziło do nieterminowego zaspokajania roszczeń;

- zbyt niska wysokość świadczenia wobec oczekiwań ubezpieczonego bądź całkowita odmowa wypłaty, tzw. wartości wykupu polisy, proponowana osobom wypowiadającym umowy w czasie jej trwania. Skargi te są konsekwencją rezygnacji z zawartej umowy ubezpieczenia na życie związanej z u.f.k., gdy ubezpieczony ubiega się o przewidziany w umowie wykup polisy. Wypowiadanie tych umów w czasie ich trwania wywołane jest m.in. pogorszeniem sytuacji materialnej ubezpieczonych, jak też w większości przypadków dowodzi nietrafności decyzji zawarcia części tych umów lub wystąpienia niekorzystnych zdarzeń losowych;

- okoliczności towarzyszące zawarciu umowy ubezpieczenia, a zwłaszcza niewłaściwa ocena produktu przez ubezpieczającego wynikająca z braku rzetelnej i obiektywnej informacji ze strony agenta;

- dodatkowo w odniesieniu do ubezpieczeń grupowych – brak możliwości zapoznania się z o.w.u. w przypadku, gdy ubezpieczającym jest bank oraz brak oceny ryzyka przez zakład ubezpieczeń, tj. rezygnacja z wywiadu medycznego, co w przypadku zajścia zdarzenia ubezpieczeniowego skutkowało odmową przyjęcia odpowiedzialności przez zakład ubezpieczeń; w przypadku wcześniejszej spłaty pożyczki/kredytu – odmowa zwrotu części składki ubezpieczeniowej za niewykorzystany okres ubezpieczenia bądź w przypadku rezygnacji z umowy ubezpieczenia – wysokie opłaty likwidacyjne.

W opinii Rzecznika Ubezpieczonych poziom niezadowolenia z zawarcia niedostosowanej do potrzeb ubezpieczonego umowy ubezpieczenia na życie wynika również z nieodpowiedniego poziomu świadomości ubezpieczających, co odzwierciedla się m.in. w ich mało aktywnej postawie w kontaktach z osobami pośredniczącymi przy zawarciu lub przystąpieniu do umowy (np. brak czy też nikła liczba pytań o zakres ochrony, wyłączeń umowy i przedterminowe jej rozwiązanie).

Trzecie miejsce w przedstawianym okresie sprawozdawczym, z uwagi na liczbę zajmują skargi odnoszące się do problematyki ubezpieczeń OC (10,9%), w tym m.in. OC z tytułu prowadzonej działalności i posiadanego mienia, OC z tytułu wykonywania zawodu, OC w życiu prywatnym oraz OC statków powietrznych i morskich (Tabela nr 1). Procentowy ich udział w ogólnej liczbie skarg wzrósł w stosunku do roku ubiegłego o 1,2%.

Zdaniem Rzecznika Ubezpieczonych wzrost tych skarg świadczy – z jednej strony – o pożądanym wzroście zawierania tego typu umów ubezpieczeń, szczególnie przez coraz bardziej świadomych ryzyka odpowiedzialności przedsiębiorców oraz zainteresowane tym środowiska zawodowe, na które nałożono w drodze ustawy obowiązek w tym zakresie, ale również o uchybieniach w ich funkcjonowaniu.

W tej grupie skarg podnoszone były najczęściej następujące zarzuty:

- odmowa wypłaty odszkodowania motywowana przez zakłady ubezpieczeń brakiem ochrony ubezpieczeniowej;

- ustalanie przez zakłady ubezpieczeń nieadekwatnej do rozmiaru szkody wysokości odszkodowania/świadczenia, co zdaniem skarżących wynikało z braku staranności w określaniu zakresu szkody, a także w części przypadków – ze zbyt nisko ustalonej minimalnej sumy gwarancyjnej.

Kolejne miejsce pod względem liczby skarg zajmowały sprawy odnoszące się do ubezpieczenia mienia od kradzieży z włamaniem, od ognia i innych zdarzeń losowych, ubezpieczenia cargo oraz assistance (5,5%) (Tabela nr 1). W tej grupie skarg nastąpił spadek o 1,0% w stosunku do roku ubiegłego. Podobnie jak w latach minionych problematyka skarg w tej grupie spraw dotyczyła m.in. nieprawidłowości w działaniach zakładów ubezpieczeń w odniesieniu do szkód spowodowanych silnym wiatrem, intensywnymi opadami atmosferycznymi, a także szkód powstałych w okresie zimowym.

Przyczyną odmowy wypłaty odszkodowania przez zakład ubezpieczeń było najczęściej:

- brak ochrony ubezpieczeniowej będący konsekwencją jej zakresu wynikającego z zawartej umowy wobec zdarzenia stanowiącego podstawę roszczenia;

- niedopełnienie wymogów ustalonych w o.w.u. dla procesu likwidacji szkody w warunkach umowy ubezpieczenia;

- ustalenie przez zakład ubezpieczeń nieadekwatnej do rozmiaru szkody wysokości odszkodowania, co zdaniem skarżących wynikało z braku staranności w określaniu zakresu szkody.

Ponadto w omawianym okresie sprawozdawczym znaczna liczba skarg w tej grupie spraw dotyczyła opieszałości w prowadzonym przez zakłady ubezpieczeń postępowaniu odszkodowawczym, co prowadziło do nieterminowego zaspokajania roszczeń oraz wypłaty odszkodowania przez zakłady ubezpieczeń nieadekwatnego do rozmiaru poniesionej szkody, co zdaniem skarżących wynikało także ze zbyt nisko ustalonej minimalnej sumy ubezpieczenia, a także poprzez stosowanie pomniejszenia odszkodowania o wysokość proporcji odpowiadającą niedoubezpieczeniu mienia przy zawarciu umowy, co może szczególnie dziwić, gdy czynności wyceny mienia dokonuje de facto profesjonalista, jakim jest pośrednik ubezpieczeniowy.

W 2013 r. w stosunku do roku ubiegłego odnotowano nieznaczny wzrost skarg (o 0,3%) w zakresie ubezpieczeń NNW, w tym skarg odnoszących się do ubezpieczeń NNW młodzieży szkolnej. Łącznie procentowy ich udział w całości skarg wyniósł 2,3% (Tabela nr 1). Przyczyną skarg były najczęściej problemy dotyczące:

- odmowy przyznania świadczenia z powodu braku odpowiedzialności za zdarzenie – gdy zdaniem zakładu ubezpieczeń nie mieści się ono w granicach zakreślonych w umowie;

- sporu odnośnie wysokości świadczenia – w tym mieszczą się zarówno zarzuty dotyczące zaniżenia procentu uszczerbku na zdrowiu, jak też zbyt niskiej kwoty przyznanego świadczenia.

Dodatkowo, analizując grupę skarg NNW zawieranych na rzecz dzieci, młodzieży i studentów przez szkoły, uczelnie i placówki wychowawcze można nadal zauważyć, iż wskazują one na pewne błędy i zaniedbania występujące w okresie poprzedzającym zawarcie umowy i to zarówno po stronie ubezpieczających (pracownicy szkół, uczelni itd.), którzy na ogół decydują o wyborze konkretnego rodzaju umowy ubezpieczenia oraz zakładu ubezpieczeń bez odpowiedniej konsultacji z ubezpieczonymi, jak i po stronie pośredników ubezpieczeniowych, którzy nie zawsze potrafią doradzić odpowiedni do potrzeb ubezpieczonych zakres ochrony ubezpieczeniowej.

W omawianym okresie sprawozdawczym odnotowano 276 spraw (1,7%) odnoszących się do problematyki ubezpieczeń rolnych. Procentowy ich udział uległ zmniejszeniu w stosunku do roku ubiegłego o 1,6%.

W tej grupie skarg najwięcej spraw dotyczyło umów obowiązkowego ubezpieczenia budynków wchodzących w skład gospodarstwa rolnego – 136 spraw (0,8%). Procentowy ich udział uległ zmniejszeniu w stosunku do 2012 r. o 1,6% (Tabela nr 1).

Podobnie jak w przypadku skarg dotyczących ubezpieczenia mienia od kradzieży z włamaniem, od ognia i innych zdarzeń losowych, skargi w tej grupie spraw dotyczyły m.in. nieprawidłowości w działaniach zakładów ubezpieczeń w odniesieniu do szkód spowodowanych silnym wiatrem oraz intensywnymi opadami atmosferycznymi, a także szkód powstałych w okresie zimowym. Znacząca liczba skarg dotyczyła pomniejszenia należnego odszkodowania o stopień amortyzacji budynku liczony przez ubezpieczycieli od dnia posadowienia budynku, nie zaś tak jak stanowi ustawa – o jego faktyczne zużycie, które powinno być liczone od dnia rozpoczęcia odpowiedzialności zakładu ubezpieczeń do dnia powstania szkody.

Pozostałe wystąpienia skarżących w zakresie omawianej problematyki dotyczyły obowiązkowego ubezpieczenia OC rolników z tytułu posiadania gospodarstwa rolnego – 111 skarg (0,7%) oraz ubezpieczeń upraw – 12 skarg (0,1%) W pierwszej grupie skarg nastąpił wzrost o 0,1%, natomiast w drugiej spadek o 0,2% w stosunku do ubiegłego roku.

Znikoma liczba skarg z zakresu ubezpieczeń rolnych odnosiła się do ubezpieczeń mienia w gospodarstwach rolnych – 11 skarg oraz do ubezpieczeń zwierząt w gospodarstwach rolnych – 5 skarg.

W zakresie skarg dotyczących problematyki ubezpieczeń rolnych dominowały zarzuty zawarte w trzech grupach problemów:

- sporu co do wysokości przyznanego odszkodowania lub świadczenia;

- oddalenia roszczenia przez zakład ubezpieczeń w całości;

- opieszałości w prowadzonym postępowaniu likwidacyjnym, co prowadziło do nieterminowego zaspokajania roszczeń.

Pozostałe grupy skarg nie przekroczyły 1,0% ogółu spraw (Tabela nr 1).

Zarzuty zawarte w skargach z zakresu ubezpieczeń gospodarczych

Podobnie jak w roku minionym zdecydowanie dominowały zarzuty zawarte w poniższych grupach problemów (Tabela nr 2):

- oddalenie roszczenia przez zakłady ubezpieczeń – 6508 skarg (39,4%). W porównaniu do 2012 r. liczba skarg w tej grupie wzrosła o 7,4%;

- spór co do wysokości przyznanego odszkodowania lub świadczenia – 5016 skarg (30,4%). Procentowy ich udział uległ zmniejszeniu w stosunku do roku ubiegłego o 7,5%;

- sposób kształtowania taryf składek oraz zawartych w nich systemów zniżek i zwyżek (bonus/malus) zarówno w ubezpieczeniach obowiązkowych jak i dobrowolnych; rozliczenia tytułem zwrotu niewykorzystanych części składek; wezwania do zapłaty przez zakład ubezpieczeń składek powstałych na skutek ponownej kalkulacji, jak również przedawnionych składek ubezpieczeniowych lub ich rat wraz z odsetkami za zwłokę, występowanie tzw. podwójnego ubezpieczenia w odniesieniu do ubezpieczeń obowiązkowych oraz dodatkowo w odniesieniu do umów ubezpieczeń na życie odmowy przejęcia obowiązku opłacania składek przez zakład ubezpieczeń lub w przypadku wcześniejszej spłaty pożyczki/kredytu odmowa zwrotu części składki ubezpieczeniowej za niewykorzystany okres ochrony ubezpieczeniowej, a także w przypadku rezygnacji z umowy ubezpieczenia wysokie opłaty likwidacyjne – łącznie 2276 skarg. Pomimo wzrostu liczby tych skarg o 163 sprawy, procentowy ich udział analogicznie jak w 2012 r. wynosił 13,8%;

- opieszałość w postępowaniu odszkodowawczym – 1454 skargi (8,8%). Procentowy udział w tej grupie skarg w porównaniu do 2012 r. wzrósł o 0,6%.

Inne przyczyny skarg to m.in.:

- brak profesjonalizmu ze strony pośredników ubezpieczeniowych;

- brak należytej staranności w związku z prowadzonymi postępowaniami odszkodowawczymi, w tym np.:

- utrudnianie lub odmowa w udostępnianiu akt szkody;

- brak dobrej komunikacji na linii ubezpieczyciel – klient, np. dokonywanie oględzin szkody bez udziału poszkodowanego, jak również brak informacji o koniecznych dokumentach i dowodach wymaganych w związku z likwidowaną szkodą, których przedstawienie przez poszkodowanego ma istotne znaczenie dla ustalenia wysokości świadczenia czy też odszkodowania, co jest szczególnie widoczne w przypadku kontaktów telefonicznych (infolinie), gdzie poszkodowani sygnalizują znaczne utrudnienia w skontaktowaniu się z kompetentnym pracownikiem ubezpieczyciela;

- brak należytego uzasadniania stanowiska zajmowanego przez zakład ubezpieczeń, udzielanie często zdawkowych, niepopartych ustaleniami faktycznymi i podstawą prawną rozstrzygnięć w sprawie odmowy przyjęcia odpowiedzialności za zgłoszone roszczenie, jak też w odniesieniu do wysokości przyznawanych świadczeń;

- zajmowanie stanowiska przez zakład ubezpieczeń bez przeprowadzenia odpowiednich ustaleń faktycznych, bądź uniemożliwianie poszkodowanym uczestnictwa w czynnościach, w których jest to istotne dla danej sprawy. Nadto nieliczne, szczególnie w sytuacjach spornych, korzystanie z opinii zewnętrznych ekspertów, w tym często nieuprawnione (na etapie przedsądowym) przerzucanie na poszkodowanego/ubezpieczonego obowiązków dowodowych, o których mowa w art. 6 k.c.

Dodatkowo w odniesieniu do umów ubezpieczeń na życie przyczyną skarg m.in. były:

- odmowa bądź zbyt niska wobec oczekiwań ubezpieczonego tzw. wartość wykupu polisy, proponowana osobom wypowiadającym umowy w czasie jej trwania;

- zmiana o.w.u. w trakcie trwania umowy;

- odmowa kontynuacji umowy ubezpieczenia przez zakład ubezpieczeń;

- nieprawidłowe zarządzanie polisą.

Tabela nr 2

Zarzuty zawarte w skargach z zakresu ubezpieczeń gospodarczych

wpływających do Rzecznika Ubezpieczonych w 2013 r.

Lp. |

Przyczyna skargi |

Liczba |

% |

1. |

Zaniżona wartość wykupu polisy |

155 |

0,9 |

2. |

Nieprawidłowe zarządzanie polisą |

30 |

0,2 |

3. |

Odmowa wykupu wartości polisy |

13 |

0,1 |

4. |

Zmiana o.w.u. w trakcie trwania umowy |

10 |

0,1 |

5. |

Opieszałość w wykupie polisy |

5 |

0,0 |

6. |

Oddalenie roszczenia |

6508 |

39,4 |

7. |

Spór co do wysokości przyznanego odszkodowania lub świadczenia |

5016 |

30,4 |

8. |

Opieszałość w postępowaniu odszkodowawczym |

1454 |

8,8 |

9. |

Składki: |

2276 |

13,8 |

10. |

Odmowa kontynuacji ubezpieczenia |

33 |

0,2 |

11. |

Interpretacja przepisów ubezpieczeniowych |

154 |

0,9 |

12. |

Procedury stosowane przez zakład ubezpieczeń |

261 |

1,6 |

13. |

Odmowa wglądu w akta |

212 |

1,3 |

14. |

Zmiana sumy ubezpieczenia |

8 |

0,0 |

15. |

Inne przyczyny skargi |

21 |

0,1 |

16. |

Brak wyraźnej przyczyny skargi |

98 |

0,6 |

17. |

Odmowa anulowania, zmniejszenia lub rozłożenia na raty kar i należności regresowych |

188 |

1,1 |

18. |

Brak właściwości Rzecznika Ubezpieczonych |

74 |

0,5 |

19. |

Ogółem |

16 516 |

100 |

Tryb rozpatrywania skarg z zakresu ubezpieczeń gospodarczych i wyniki interwencji

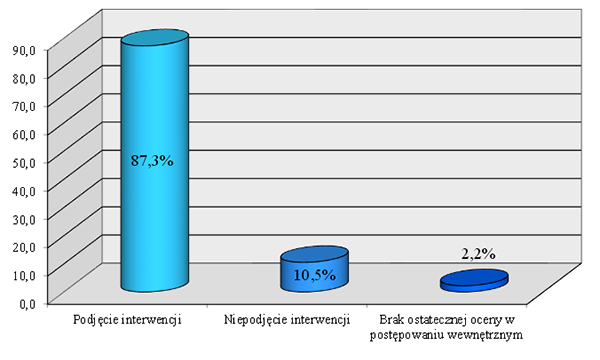

Jak przedstawiono na Wykresie nr 5 w zdecydowanej większości spraw – w 14 413 (87,3%) Rzecznik Ubezpieczonych podjął interwencję. Procentowy ich udział w ogólnej liczbie skarg wzrósł w stosunku do roku ubiegłego o 0,2%.

Badanie tej wielkości w czasie ubiegłego 18-lecia wskazuje, że nie spadła ona nigdy poniżej 70%. Pewne jej wahania w poszczególnych latach wynikały z faktu, że każda skarga badana jest indywidualnie przed podjęciem decyzji o wyborze adekwatnego do potrzeb konsumenta trybu działania Rzecznika Ubezpieczonych.

Podjęcie interwencji w danej sprawie (najczęściej wobec zakładu ubezpieczeń) miało miejsce wówczas, gdy z posiadanego materiału wynikało, iż mogło dojść do naruszenia prawa lub interesu ubezpieczonego lub uprawnionego z umowy ubezpieczenia. Nie oznacza to, że po zakończeniu postępowania w danej sprawie ocena ta zawsze potwierdzała się. Brak całości dokumentacji sprawy i opieranie się w zasadzie tylko na materiałach i wyjaśnieniach przesłanych przez skarżącego powodowało w pewnych przypadkach, że po wyjaśnieniach zakładu ubezpieczeń bądź UFG, Rzecznik Ubezpieczonych zmieniał swoje pierwotne przypuszczenia.

Zakład ubezpieczeń odnosząc się do interwencji Rzecznika Ubezpieczonych bądź uznawał jej zasadność, bądź też podtrzymywał dotychczas zajęte stanowisko, uzupełniając je zazwyczaj dodatkowymi wyjaśnieniami. Kolejno, eksperci Biura Rzecznika Ubezpieczonych poddawali sprawę powtórnej ocenie, od której zależały dalsze kroki postępowania. W przypadku uznania potrzeby dalszej zasadności interwencji, kontynuowano ją. Zakres i częstotliwość wymiany stanowisk i argumentów oraz, co za tym idzie, czas załatwiania skargi, różnił się więc w konkretnych przypadkach. Z każdym okresem sprawozdawczym, zwiększa się liczba ponownych wystąpień Rzecznika Ubezpieczonych do zakładów ubezpieczeń. Wpływ na to ma również znaczny stopień trudności skarg i ich wielowątkowość wymagające dogłębnej, wieloetapowej interwencji.

W wyjątkowych sytuacjach Rzecznik Ubezpieczonych podejmował interwencję wnosząc o uwzględnienie i zastosowanie trybu wyjątkowego (tzw. kulancji ubezpieczeniowej), mimo istnienia przesłanek negatywnych dla skarżącego.

Rzecznik Ubezpieczonych uznawał sprawę za zakończoną, gdy:

- zakład ubezpieczeń uznał zasadność interwencji i zmienił swoje stanowisko w całości lub części;

- skarżący zawarł ugodę z zakładem ubezpieczeń;

- skarżący wystąpił na drogę sądową;

- skarżący wycofał skargę;

- zakład ubezpieczeń ostatecznie podtrzymał dotychczasowe stanowisko;

- w świetle kolejnych wyjaśnień i po analizie sprawy uznał, iż prawa i interes ubezpieczonego lub uprawnionego z umowy ubezpieczenia nie został naruszony.

W każdym przypadku skarżący otrzymywał wyjaśnienie stanu prawnego na podstawie którego Rzecznik Ubezpieczonych dokonał analizy zasadności złożonej skargi. W przypadku nieuwzględnienia skargi, skarżący był informowany o możliwości dochodzenia roszczeń na drodze sądowej ze wskazaniem na możliwość zwolnienia od kosztów sądowych oraz o okolicznościach, które musiałby udowodnić w takim postępowaniu, aby mieć szansę na korzystne dla siebie jej rozstrzygnięcie. Rzecznik Ubezpieczonych wskazywał, iż ciężar udowodnienia faktów spoczywa na osobie, która z faktu tego wywodzi skutki prawne. Oznacza to, że w toku procesu – chcąc uzyskać korzystne dla siebie orzeczenie sądu – należy wykazać za pomocą niebudzących wątpliwości dowodów zasadność zgłoszonych żądań oraz podniesionych wobec zakładu ubezpieczeń zarzutów. W sytuacjach, gdy Biuro Rzecznika Ubezpieczonych dysponowało orzecznictwem sądowym w analogicznym dla sprawy stanie faktycznym i prawnym, przekazywało je skarżącemu.

W sprawach, gdzie zakład ubezpieczeń podtrzymał swoje stanowisko, natomiast Rzecznik Ubezpieczonych uważał, iż jest ono niezasadne, a spór dotyczył oceny stanu faktycznego, Rzecznik Ubezpieczonych wskazywał na możliwość zasięgnięcia opinii niezależnego rzeczoznawcy w szkodach majątkowych oraz w szkodach osobowych opinii medycznej, jeszcze przed skierowaniem sprawy na drogę postępowania sądowego. Rzecznik Ubezpieczonych informował także, iż opinia taka może być następnie wykorzystana w sporze sądowym, ale będzie mieć wtedy wyłącznie charakter tzw. dokumentu prywatnego, co oznacza, że sąd może, ale nie musi brać pod uwagę zawartych w niej wniosków i np. zasięgnąć w toku procesu opinii innego biegłego, wpisanego na listę biegłych sądowych.

Dodatkowo, w uzasadnionych sprawach, w szczególności, gdy spór dotyczył oceny stanu prawnego, Rzecznik Ubezpieczonych informował skarżącego, iż w przypadku wytoczenia powództwa cywilnego przeciwko ubezpieczycielowi może udzielić dalszej pomocy poprzez przedstawienie sądowi oświadczenia zawierającego istotny pogląd w sprawie.

Wykres nr 5

Tryb rozpatrywania skarg z zakresu ubezpieczeń gospodarczych

wpływających do Rzecznika Ubezpieczonych w 2013 r.

Rzecznik Ubezpieczonych nie podjął interwencji w 1736 przypadkach, co stanowiło 10,5% spraw (Wykres nr 5). Procentowy ich udział w ogólnej liczbie skarg uległ zmniejszeniu w stosunku do roku ubiegłego o 0,3%. Główną przyczyną niepodjęcia interwencji – podobnie jak w roku ubiegłym – było kierowanie spraw do Rzecznika Ubezpieczonych, jako drugiego bądź kolejnego adresata, jedynie „do wiadomości”. Stanowiły one 5,9% wszystkich spraw, a ich procentowy udział uległ zmniejszeniu w stosunku do roku ubiegłego o 0,2%. Ich autorzy wyraźnie zaznaczali, iż chodzi im jedynie o zapoznanie Rzecznika Ubezpieczonych z daną sprawą. Materiał zawarty w takich skargach był wykorzystywany odpowiednio na pozostałych płaszczyznach działalności Urzędu Rzecznika Ubezpieczonych.

Nie podejmowano także interwencji w sprawach, w których autorzy wystąpień zwracali się do Rzecznika Ubezpieczonych o udzielenie określonych wyjaśnień oraz w sprawach, w odniesieniu do których stwierdzono, iż analiza posiadanych dokumentów nie wskazuje na stwierdzenie naruszenia prawa bądź interesów ubezpieczonych lub uprawnionych z umowy ubezpieczenia. Do tej grupy spraw zaliczone zostały przypadki, w których toczą się postępowania przed sądem albo zapadły już wyroki sądowe, lub zawarto ugodę z zakładem ubezpieczeń, która zawierała zrzeczenie się przez skarżącego dalszych roszczeń. W nielicznych sprawach brak podjęcia interwencji wynikał również z przedawnienia się roszczeń. Sprawy te, z uwagi na liczbę skarg zajmowały drugie miejsce w omawianej grupie (2,1%), a ich procentowy udział w niniejszej grupie skarg uległ zmniejszeniu w stosunku do roku ubiegłego o 0,8%.

Pewna grupa spraw wymagała uzupełnienia w zakresie opisu stanu faktycznego, bez którego dalsze jej badanie było niemożliwe. Mimo stosownych wskazówek przekazanych skarżącemu nie zawsze udawało się dane te pozyskać, co również skutkowało wstrzymaniem się od interwencji. Sprawy te stanowiły 1,8% wszystkich skarg w przedstawianej grupie, a ich procentowy udział wzrósł o 0,5% w stosunku do roku ubiegłego.

W nielicznej grupie skarg przyczyną niepodjęcia przez Rzecznika Ubezpieczonych czynności interwencyjnych było wycofanie skargi przez skarżącego bądź brak właściwości Rzecznika Ubezpieczonych. Sprawy te stanowiły łącznie 0,7% ogółu skarg kierowanych do Rzecznika Ubezpieczonych w 2013 r., a ich procentowy udział wzrósł o 0,2% w stosunku do roku minionego.

Wobec 2,2% skarg skierowanych do Rzecznika Ubezpieczonych w 2013 r., z uwagi na dynamikę wnoszonych spraw (8,1%) nie dokonano jeszcze ostatecznej oceny w postępowaniu wewnętrznym. Dopiero jego zakończenie pozwoli na podjęcie decyzji w sprawie dalszego postępowania.

W wyniku interwencji Rzecznika Ubezpieczonych łącznie w odniesieniu do 3833 skarg (33,6%) nastąpiła zmiana stanowiska na korzyść skarżącego, w tym w drodze wyjątku wobec 114 spraw (1,0%) (Wykres nr 6). Tym samym skuteczność interwencji (efektywność) Rzecznika Ubezpieczonych uległa zmniejszeniu o 0,7% w stosunku do roku ubiegłego.

W ocenie Rzecznika Ubezpieczonych wpływ na to miały w szczególności następujące przyczyny:

- recesja gospodarcza, która w wielu zakładach ubezpieczeń spowodowała zaostrzenie polityki finansowej, przekładającej się między innymi na:

- maksymalne ograniczania wysokości odszkodowań i świadczeń,

- rygorystyczną interpretację obowiązujących przepisów oraz postanowień o.w.u.;

- wzrost liczby skarg, w których przedmiotem sporu jest w szczególności ocena stanu faktycznego, ustalonego przez zakład ubezpieczeń w postępowaniu odszkodowawczym, do oceny której Rzecznik Ubezpieczonych nie posiada możliwości.

Wykres nr 6

Wynik interwencji w sprawach z zakresu ubezpieczeń

gospodarczych zakończonych w 2013 r.

Dokonując oceny wyniku interwencji Rzecznika Ubezpieczonych (najczęściej wobec ubezpieczycieli), pomimo spadku w stosunku do roku ubiegłego, należy stwierdzić, iż jest on nadal wysoki. Szczególnie w sytuacji, gdy interwencje Rzecznika Ubezpieczonych (nie posiadającego uprawnień władczych) w zakładach ubezpieczeń mają zasadniczo charakter mediacyjny oraz, że Rzecznik Ubezpieczonych nie prowadzi odrębnego badania stanu faktycznego. Wynik ten świadczy jednak o zasadności podejmowanych działań, które w znacznej mierze pozwalają wyeliminować nieprawidłowości powstałe w toku likwidacji szkody.

Nie bez znaczenia dla skarżących jest również fakt, iż postępowanie skargowe, często dotyczące znacznych kwot, jest bezpłatne, a jednocześnie prowadzone przez działający profesjonalnie i obiektywnie reprezentujący interesy konsumenta Urząd Rzecznika Ubezpieczonych. Należy zaznaczyć, że postępowanie skargowe jest również korzystne dla zakładów ubezpieczeń, gdyż w wielu przypadkach pozwala na szybkie zakończenie sporu wynikającego z błędów własnych pracowników lub pośredników ubezpieczeniowych, zapobiegając wytoczeniu powództwa na drodze sądowej. Dodatkowo ubezpieczyciele, analizując informacje o nieprawidłowościach sygnalizowanych w skargach konsumentów mają możliwość wprowadzenia niezbędnych zmian wewnętrznych, np. w procedurach likwidacyjnych w organizacji pracy poszczególnych działów, jak i prawidłowym zarządzaniem zasobami ludzkimi, szczególnie w procesach likwidacji szkód.

Liczba skarg kierowanych na poszczególne zakłady ubezpieczeń

Po raz dziewiąty sprawozdanie roczne Rzecznika Ubezpieczonych udostępniane publicznie, zawiera informacje o liczbie skarg napływających na poszczególne zakłady ubezpieczeń oraz oddziały zagranicznych zakładów ubezpieczeń w Polsce (dział I – Tabela nr 3 oraz dział II – Tabela nr 4). Informacje te uzupełniono danymi o udziale w rynku każdego z wymienionych podmiotów, za podstawę przyjmując zebraną składkę brutto, jak również podano w ilu sprawach nastąpiła interwencja Rzecznika Ubezpieczonych w poszczególnym zakładzie ubezpieczeń oraz jaki był jej wynik.

Uprzednio informacje dotyczące liczby skarg na poszczególne zakłady ubezpieczeń przekazywane były dotychczas jedynie KNUiFE – obecnie KNF – w ramach zawartego w grudniu 2002 r. Porozumienia. Istniało bowiem szereg wątpliwości wobec upubliczniania tych danych, które miały swe źródło w rozbieżnościach interpretacyjnych zapisów ustawy z dnia 6 września 2001 r. o dostępie do informacji publicznej (Dz. U. Nr 112, poz. 1198 z późn. zm.). Opinia Ministra Finansów, o wydanie której Rzecznik Ubezpieczonych zwrócił się uzyskując przyzwolenie na publikację tych danych w grudniu 2005 r. wątpliwości te usunęła. Spełniono tym samym oczekiwania konsumentów rynku ubezpieczeniowego i mediów na coraz szerszą informację o poszczególnych podmiotach rynku ubezpieczeń. Wydaje się, że informacje te mogą dla wielu uczestników tego rynku stanowić uzupełnienie katalogu uwarunkowań uwzględnianych przy podejmowaniu decyzji o wyborze produktu ubezpieczeniowego, jak i zakładu ubezpieczeń.

Tabela nr 3

Liczba skarg na poszczególne zakłady ubezpieczeń działu I

kierowanych do Rzecznika Ubezpieczonych w 2013 r.

Lp. |

Zakłady ubezpieczeń |

Liczba |

% ogólnej liczby skarg |

Udział zakładu ubezpieczeń |

Podjęcie interwencji |

Wynik interwencji w sprawach zakończonych |

||||||

Uznanie zasadności skargi |

Uznanie w drodze wyjątku |

Wynik negatywny |

||||||||||

Liczba |

% |

Liczba |

% |

Liczba |

% |

Liczba |

% |

|||||

1. |

AEGON TU na Życie S.A. |

100 |

2,827 |

3,172 |

76 |

76,000 |

12 |

19,048 |

- |

- |

51 |

80,952 |

2. |

TU Allianz Życie Polska S.A. |

143 |

4,043 |

1,408 |

126 |

88,112 |

31 |

29,808 |

1 |

0,962 |

72 |

69,231 |

3. |

PAPTUnŻiR Amplico Life S.A. |

86 |

2,431 |

6,074 |

74 |

86,047 |

9 |

12,857 |

- |

- |

61 |

87,143 |

4. |

AVIVA TU na Życie S.A. |

83 |

2,347 |

5,868 |

73 |

87,952 |

6 |

10,000 |

- |

- |

54 |

90,000 |

5. |

AXA ŻYCIE TU S.A. |

120 |

3,393 |

3,410 |

101 |

84,167 |

24 |

28,571 |

- |

- |

60 |

71,429 |

6. |

BENEFIA TU na Życie S.A. VIG |

21 |

0,594 |

5,238 |

19 |

90,476 |

5 |

33,333 |

- |

- |

10 |

66,667 |

7. |

BZ WBK – AVIVA TU na Życie S.A. |

4 |

0,113 |

1,563 |

4 |

100,000 |

1 |

25,000 |

- |

- |

3 |

75,000 |

8. |

TU na Życie Cardif Polska S.A. |

36 |

1,018 |

0,922 |

33 |

91,667 |

3 |

9,375 |

- |

- |

29 |

90,625 |

9. |

TU na Życie Compensa S.A. VIG |

72 |

2,036 |

1,661 |

61 |

84,722 |

9 |

19,565 |

1 |

2,174 |

36 |

78,261 |

10. |

WTUŻiR Concordia Capital S.A. |

20 |

0,565 |

0,178 |

19 |

95,000 |

3 |

17,647 |

- |

- |

14 |

82,353 |

11. |

STU na Życie Ergo Hestia S.A. |

98 |

2,771 |

1,653 |

86 |

87,755 |

16 |

26,230 |

- |

- |

45 |

73,770 |

12. |

TU na Życie Europa S.A. |

357 |

10,093 |

5,985 |

288 |

80,672 |

81 |

38,942 |

9 |

4,327 |

118 |

56,731 |

13. |

Generali Życie TU S.A. |

160 |

4,524 |

3,007 |

145 |

90,625 |

22 |

18,644 |

- |

- |

96 |

81,356 |

14. |

HDI-Gerling Życie TU S.A. |

45 |

1,272 |

2,258 |

39 |

86,667 |

12 |

41,379 |

- |

- |

17 |

58,621 |

15. |

ING TU na Życie S.A. |

79 |

2,234 |

6,610 |

65 |

82,278 |

15 |

27,273 |

- |

- |

40 |

72,727 |

16. |

TU INTER - ŻYCIE Polska S.A. |

2 |

0,057 |

0,023 |

2 |

100,000 |

- |

- |

- |

- |

1 |

100,000 |

17. |

MACIF Życie TUW |

1 |

0,028 |

0,041 |

1 |

100,000 |

- |

- |

- |

- |

- |

- |

18. |

Nordea Polska TU na Życie S.A. |

67 |

1,894 |

4,357 |

66 |

98,507 |

17 |

34,000 |

4 |

8,000 |

29 |

58,000 |

19. |

Open Life TU Życie S.A. |

455 |

12,864 |

7,515 |

389 |

85,495 |

198 |

65,563 |

- |

- |

104 |

34,437 |

20. |

TU na Życie Polisa - Życie S.A.VIG |

53 |

1,498 |

0,639 |

43 |

81,132 |

2 |

6,061 |

- |

- |

31 |

93,939 |

21. |

PRAMERICA Życie TUiR S.A. |

3 |

0,085 |

0,593 |

3 |

100,000 |

- |

- |

- |

- |

1 |

100,000 |

22. |

PZU Życie S.A. |

1229 |

34,747 |

29,296 |

1089 |

88,609 |

150 |

16,269 |

34 |

3,688 |

738 |

80,043 |

23. |

TUW Rejent Life |

- |

- |

0,041 |

- |

- |

- |

- |

- |

- |

- |

- |

24. |

Signal Iduna Życie Polska TU S.A. |

12 |

0,339 |

0,122 |

12 |

100,000 |

1 |

11,111 |

1 |

11,111 |

7 |

77,778 |

25. |

Skandia Życie TU S.A. |

49 |

1,385 |

1,212 |

39 |

79,592 |

4 |

12,500 |

- |

- |

28 |

87,500 |

26. |

TU SKOK Życie S.A. |

22 |

0,622 |

0,374 |

22 |

100,000 |

3 |

15,789 |

- |

- |

16 |

84,211 |

27. |

UNIQA TU na Życie S.A. |

36 |

1,018 |

1,284 |

35 |

97,222 |

7 |

26,923 |

- |

- |

19 |

73,077 |

28. |

Uniwersum – Życie TU S.A. |

2 |

0,057 |

- |

2 |

100,000 |

- |

- |

- |

- |

1 |

100,000 |

29. |

TUnŻ WARTA S.A. |

73 |

2,064 |

5,494 |

63 |

86,301 |

18 |

40,000 |

- |

- |

27 |

60,000 |

30. |

CALI Europe S.A. Oddział w Polsce |

3 |

0,085 |

- |

2 |

66,667 |

1 |

50,000 |

- |

- |

1 |

50,000 |

31. |

Prevoir-Vie Groupe Prevoir SA Oddział w Polsce |

1 |

0,028 |

- |

1 |

100,000 |

- |

- |

- |

- |

1 |

100,000 |

32. |

Zagraniczne zakłady ubezpieczeń |

67 |

1,894 |

- |

63 |

94,030 |

23 |

41,071 |

1 |

1,786 |

32 |

57,143 |

* Udział w rynku mierzony składką przypisaną brutto w dziale I, za: Biuletyn kwartalny. Rynek ubezpieczeń 3/2013, www.knf.gov.pl.

Tabela nr 4

Liczba skarg na poszczególne zakłady ubezpieczeń działu II

kierowanych do Rzecznika Ubezpieczonych w 2013 r.

Lp. |

Zakłady ubezpieczeń |

Liczba |

% ogólnej liczby skarg |

Udział zakładu ubezpieczeń |

Podjęcie interwencji |

Wynik interwencji w sprawach zakończonych |

|||||||||||||||

Uznanie zasadności |

Uznanie w drodze |

Wynik negatywny |

|||||||||||||||||||

Liczba |

% |

Liczba |

% |

Liczba |

% |

Liczba |

% |

||||||||||||||

1. |

TUiR Allianz Polska S.A. |

536 |

4,153 |

6,751 |

477 |

88,993 |

125 |

31,328 |

2 |

0,501 |

272 |

68,170 |

|||||||||

2. |

AVIVA TU Ogólnych S.A. |

189 |

1,465 |

1,465 |

172 |

91,005 |

60 |

46,512 |

1 |

0,775 |

68 |

52,713 |

|||||||||

3. |

AXA TUiR S.A. |

37 |

0,287 |

0,895 |

30 |

81,081 |

5 |

23,810 |

- |

- |

16 |

76,190 |

|||||||||

4. |

BENEFIA TU S.A. VIG |

119 |

0,922 |

0,933 |

101 |

84,874 |

50 |

60,976 |

- |

- |

32 |

39,024 |

|||||||||

5. |

BRE UBEZPIECZENIA TUiR S.A. |

141 |

1,093 |

0,729 |

123 |

87,234 |

44 |

40,741 |

3 |

2,778 |

61 |

56,481 |

|||||||||

6. |

BZ WBK – AVIVA TU Ogólnych S.A. |

30 |

0,232 |

0,565 |

28 |

93,333 |

4 |

15,385 |

- |

- |

22 |

84,615 |

|||||||||

7. |

TU Compensa S.A. VIG |

527 |

4,084 |

3,907 |

473 |

89,753 |

133 |

33,671 |

11 |

2,785 |

251 |

63,544 |

|||||||||

8. |

D.A.S. TU Ochrony Prawnej S.A. |

2 |

0,015 |

0,070 |

2 |

100,000 |

- |

- |

- |

- |

2 |

100,000 |

|||||||||

9. |

STU Ergo Hestia S.A. |

885 |

6,858 |

11,141 |

771 |

87,119 |

160 |

26,981 |

7 |

1,180 |

426 |

71,838 |

|||||||||

10. |

TU Euler Hermes S.A. |

2 |

0,015 |

1,065 |

2 |

100,000 |

- |

- |

- |

- |

1 |

100,000 |

|||||||||

11. |

TU Europa S.A. |

56 |

0,434 |

2,608 |

52 |

92,857 |

9 |

22,500 |

- |

- |

31 |

77,500 |

|||||||||

12. |

Generali TU S.A. |

738 |

5,719 |

3,742 |

659 |

89,295 |

231 |

43,340 |

5 |

0,938 |

297 |

55,722 |

|||||||||

13. |

Gothaer TU S.A. |

367 |

2,844 |

1,868 |

330 |

89,918 |

116 |

42,491 |

1 |

0,366 |

156 |

57,143 |

|||||||||

14. |

TU INTER Polska S.A. |

38 |

0,294 |

0,428 |

37 |

97,368 |

11 |

40,741 |

- |

- |

16 |

59,259 |

|||||||||

15. |

TU INTERRISK S.A. VIG |

1067 |

8,268 |

4,181 |

929 |

87,067 |

294 |

38,281 |

4 |

0,521 |

470 |

61,198 |

|||||||||

16. |

KUKE S.A. |

1 |

0,008 |

0,144 |

1 |

100,000 |

1 |

100,000 |

- |

- |

- |

- |

|||||||||

17. |

Link 4 TU S.A. |

344 |

2,666 |

1,393 |

305 |

88,663 |

109 |

44,309 |

1 |

0,407 |

136 |

55,285 |

|||||||||

18. |

MTU Moje TU S.A. |

603 |

4,673 |

2,603 |

544 |

90,216 |

140 |

30,238 |

5 |

1,080 |

318 |

68,683 |

|||||||||

19. |

TUiR Partner S.A. |

- |

- |

0,013 |

- |

- |

- |

- |

- |

- |

- |

- |

|||||||||

20. |

PZU S.A. |

3013 |

23,348 |

31,052 |

2686 |

89,147 |

553 |

27,349 |

14 |

0,692 |

1455 |

71,958 |

|||||||||

21. |

Signal Iduna Polska TU S.A. |

22 |

0,170 |

0,214 |

20 |

90,909 |

5 |

29,412 |

- |

- |

12 |

70,588 |

|||||||||

22. |

UNIQA TU S.A. |

665 |

5,153 |

4,267 |

611 |

91,880 |

163 |

35,054 |

- |

- |

302 |

64,946 |

|||||||||

23. |

TUiR WARTA S.A. |

1469 |

11,383 |

13,255 |

1302 |

88,632 |

328 |

33,266 |

- |

- |

658 |

66,734 |

|||||||||

24. |

TU ZDROWIE S.A. (poprzednia nazwa Medica Polska Ubezpieczenia Zdrowotne TU S.A.) |

1 |

0,008 |

0,109 |

1 |

100,000 |

1 |

100,000 |

- |

- |

- |

- |

|||||||||

25. |

Concordia Polska TUW |

66 |

0,511 |

0,994 |

57 |

86,364 |

16 |

35,556 |

- |

- |

29 |

64,444 |

|||||||||

26. |

TUW Cuprum |

5 |

0,039 |

0,279 |

5 |

100,000 |

1 |

20,000 |

- |

- |

4 |

80,000 |

|||||||||

27. |

Pocztowe TUW |

34 |

0,263 |

0,254 |

29 |

85,294 |

5 |

23,810 |

- |

- |

16 |

76,190 |

|||||||||

28. |

TUW SKOK |

41 |

0,318 |

1,070 |

34 |

82,927 |

4 |

13,333 |

- |

- |

26 |

86,667 |

|||||||||

29. |

TUW TUW |

309 |

2,394 |

1,761 |

275 |

88,997 |

84 |

37,838 |

2 |

0,901 |

136 |

61,261 |

|||||||||

30. |

TUW TUZ |

206 |

1,596 |

0,981 |

183 |

88,835 |

38 |

25,850 |

- |

- |

109 |

74,150 |

|||||||||

31. |

TUiR Polisa S.A. (w upadłości) |

1 |

0,008 |

- |

- |

- |

- |

- |

- |

- |

- |

- |

|||||||||

32. |

Oddziały zagranicznych zakładów ubezpieczeń w Polsce: |

1044 |

8,090 |

- |

930 |

89,080 |

309 |

43,338 |

6 |

0,842 |

398 |

55,820 |

|||||||||

33. |

Zagraniczne zakłady ubezpieczeń |

63 |

0,488 |

- |

56 |

88,889 |

16 |

33,333 |

1 |

2,083 |

31 |

64,583 |

|||||||||

34. |

Reprezentanci do spraw roszczeń na terenie Polski nie będący ZU |

108 |

0,837 |

- |

85 |

78,704 |

12 |

20,339 |

- |

- |

47 |

79,661 |

|||||||||

* Udział w rynku mierzony składką przypisaną brutto w dziale II, za: Biuletyn kwartalny. Rynek ubezpieczeń 3/2013, www.knf.gov.pl.

Przestrzega się jednak przed jednostronnym i zbyt uproszczonym korzystaniem z tej statystyki, która odnosi się tylko do pewnego, aczkolwiek ważnego aspektu działalności zakładów ubezpieczeń i może stanowić jedynie element jego szerszej oceny. Kierując się treścią powszechnie zgłaszanych uwag i opinii wobec dotychczas publikowanych danych, Rzecznik Ubezpieczonych w 2010 r. zainicjował działania nad rozszerzeniem zakresu zbieranych informacji o funkcjonowaniu podmiotów działających na polskim rynku ubezpieczeniowym. W tym celu, Rzecznik Ubezpieczonych w 2013 r. ponownie wystąpił do zakładów ubezpieczeń oraz oddziałów zagranicznych zakładów ubezpieczeń w Polsce z wnioskiem o udostępnianie dodatkowych informacji o prowadzonej przez te podmioty rynku ubezpieczeniowego działalności ubezpieczeniowej, ze szczególnym uwzględnieniem jakości postępowań odszkodowawczych (likwidacyjnych).

W odpowiedzi odnotowano wpływ danych dotyczących 17 podmiotów: w dziale I – Benefia TU na Życie S.A. VIG, TU na Życie Cardif Polska S.A., TU na Życie Compensa S.A. VIG, WTUŻiR Concordia Capital S.A., TU na Życie Polisa-Życie S.A. VIG, TUW Rejent-Life, w dziale II – Benefia TU S.A. VIG, TU Compensa S.A. VIG, D.A.S. TU Ochrony Prawnej S.A., Gothaer TU S.A., InterRisk TU S.A., Concordia Polska TUW, TUW Cuprum, TU Zdrowie S.A. (Tabela nr 5 i 7) oraz w odniesieniu do działalności oddziałów zagranicznych zakładów ubezpieczeń w Polsce – Cali Europe S.A. Oddział w Polsce, AGA Inernational S.A. Oddział w Polsce oraz Cardif-Assurances Risques Divers S.A. Oddział w Polsce (Tabela nr 6 i 8).

Analizując liczbę podmiotów, które udostępniły Rzecznikowi Ubezpieczonych dodatkowe informacje w zakresie prowadzonej działalności ubezpieczeniowej, ze szczególnym uwzględnieniem jakości postępowań odszkodowawczych (likwidacyjnych) oraz mając świadomość, że nie u wszystkich zakładów ubezpieczeń propozycja ta znajdzie uznanie, liczba ta z roku na rok wykazuje tendencję wzrostową. W stosunku do roku ubiegłego nastąpił nieznaczny wzrost liczby podmiotów, które przekazały do Biura Rzecznika Ubezpieczonych dane, o które Rzecznik występował.

Niestety pozostałe zakłady ubezpieczeń i odziały zagranicznych zakładów ubezpieczeń w Polsce nie dostrzegają potrzeby prezentowania dodatkowych danych, głównie tych obrazujących sposób obsługi konsumentów. Jednak zdaniem Rzecznika Ubezpieczonych nawet odmowa ujawniania danych o swojej działalności stanowi również pewną informację dla konsumentów o danym ubezpieczycielu. W ocenie Rzecznika ograniczona liczba zakładów ubezpieczeń, które udostępniły informacje ze swojej działalności wynika także z negatywnej rekomendacji ujawniania danych ze strony Polskiej Izby Ubezpieczeń, która zaleciła swoim członkom nieprzekazywanie ich do Biura Rzecznika Ubezpieczonych w proponowanym zakresie i formie, do czasu systemowego uregulowania kwestii skarg konsumenckich.

W odpowiedzi na korespondencję Rzecznika Ubezpieczonych, do Urzędu kierowane były również pisma z poszczególnych zakładów ubezpieczeń uzasadniające odmowę upublicznienia danych o które Rzecznik występował.

Rzecznik Ubezpieczonych wyraża jednak nadzieję, że jest to wyłącznie kwestia czasu kiedy standardem będzie publikowanie licznych i oczekiwanych przez konsumentów danych o podmiotach rynku finansowego, na wzór zachowań zakładów ubezpieczeń z innych krajów. Prawdopodobnie takie rozwiązanie mające na celu poprawę konkurencyjności jakościowej znajdzie podstawy w przepisach powszechnego prawa.

Jak zostało wspomniane, w 2013 r. do Biura Rzecznika Ubezpieczonych wpłynęło łącznie 3537 skarg odnoszących się do nieprawidłowości w dziale I, co stanowiło 21,4% wszystkich spraw. W porównaniu do ubiegłego roku, w którym wpłynęło 2462 skargi (16,1%), nastąpił wzrost o 5,3% (Wykres nr 3 i 4).

Na funkcjonowanie określonych zakładów ubezpieczeń działu I odnotowano 3428 wystąpień. W 67 przypadkach sprawy odnosiły się do funkcjonowania zagranicznych podmiotów, w 38 sprawach brak było wskazania nazwy zakładu ubezpieczeń na życie, którego dotyczyła skarga oraz 4 sprawy dotyczyły oddziałów zagranicznych zakładów ubezpieczeń w Polsce (Tabela nr 3).

Zestawienie danych odnoszących się do liczby skarg na poszczególne zakłady ubezpieczeń działu I, tj. prowadzące działalność w zakresie ubezpieczeń na życie dotyczyło 29 zakładów ubezpieczeń (w zestawieniu statystycznym nie uwzględniono oddziałów zagranicznych zakładów ubezpieczeń w Polsce oraz zagranicznych zakładów ubezpieczeń z uwagi na brak danych w zakresie ich udziału w rynku mierzonego składką przypisaną brutto), w tym w odniesieniu do 1 z nich (TUW Rejent Life) nie odnotowano wpływu żadnej skargi. Składa się na to kilka powodów, do których obok prawidłowo prowadzonej działalności ubezpieczeniowej zaliczyć można m.in.: obsługę wąskiej, wyselekcjonowanej grupy klientów.

Stosując wobec każdego podmiotu porównanie jego procentowego udziału w rynku do procentowego udziału w ogólnej liczbie skarg widoczne jest, że 13 z nich odnotowało pozytywny wynik, polegający na mniejszym udziale w skargach aniżeli udział w rynku. W przypadku pozostałych 14 podmiotów wynik ten był odwrotny. W 1 przypadku, z uwagi na brak możliwości określenia udziału zakładu ubezpieczeń w rynku – zakład ubezpieczeń w likwidacji (Universum –Życie TU S.A.), ocena ta nie była możliwa.

Przyczyną wysokiej liczby skarg na poszczególne zakłady ubezpieczeń działu I było funkcjonowanie określonych produktów ubezpieczeniowych:

- ubezpieczenia chorobowe i wypadkowe będące uzupełnieniem ubezpieczenia na życie;

- ubezpieczenia na życie związane z u.f.k. W tej grupie spraw odnotowano znaczny wzrost skarg oferowanych kanałem bankowym i przez pośredników finansowych produktów de facto inwestycyjnych, obarczonych znacznym stopniem ryzyka, lecz opakowanych w terminową umowę ubezpieczenia na życie – które mimo swej specyfiki sprzedaje się osobom, do których nie są adresowane;

- grupowe ubezpieczenia na życie kredytobiorców sprzedawane za pośrednictwem banku.

Najliczniejsza grupa spraw, znacznie przekraczająca udział w skargach w stosunku do udziału w rynku odnosiła się do funkcjonowania PZU Życie S.A., Open Life TU Życie S.A., TU na Życie Europa S.A., TU Allianz Życie S.A., Generali Życie TU S.A., TU na Życie Polisa S.A. VIG

W omawianym okresie sprawozdawczym odnotowano łącznie 12 905 skarg odnoszących się do nieprawidłowości w dziale II, co stanowiło 78,1% wszystkich spraw. W porównaniu do analogicznego okresu ubiegłego roku w którym wpłynęło 12 764 skarg (83,6%), procentowy ich udział uległ zmniejszeniu o 5,5%. (Wykres nr 3 i 4).

Na działalność poszczególnych zakładów ubezpieczeń działu II wpłynęło 11 513 skarg. W odniesieniu do 81 wniosków skarżący nie określili nazwy zakładu ubezpieczeń działu II będącego podmiotem skargi; 1044 sprawy odnosiły się do działalności oddziałów zagranicznych zakładów ubezpieczeń w Polsce; 94 skargi dotyczyły UFG; 63 skargi odnotowano na działalność zagranicznych zakładów ubezpieczeń; w 108 przypadkach wystąpienia skarżących odnosiły się do funkcjonowania podmiotów ustanowionych przez zagraniczne zakłady ubezpieczeń jako reprezentanta do spraw roszczeń na terenie Polski nie będących zakładami ubezpieczeń; 1 sprawa dotyczyła upadłego zakładu ubezpieczeń; 1 sprawa dotyczyła działalności PBUK (Tabela nr 4).

Zestawienie danych odnoszących się do skarg na zakłady ubezpieczeń prowadzące działalność ubezpieczeniową w zakresie pozostałych ubezpieczeń osobowych i ubezpieczeń majątkowych (dział II) dotyczyło 31 zakładów ubezpieczeń (w zestawieniu statystycznym nie uwzględniono oddziałów zagranicznych zakładów ubezpieczeń w Polsce oraz zagranicznych zakładów ubezpieczeń z uwagi na brak danych w zakresie ich udziału w rynku mierzonego składką przypisaną brutto). W odniesieniu do 1 z nich (TUiR Partner S.A.) nie odnotowano żadnej skargi na ich działalność, a przyczyny tego są podobne jak w analogicznej sytuacji w dziale I.

Stosując wobec każdego podmiotu porównanie jego procentowego udziału w rynku do procentowego udziału skarg w ich ogólnej liczbie widoczne jest, że w 17 przypadkach odnotowano pozytywny rezultat mniejszego udziału w skargach aniżeli w rynku. W przypadku pozostałych 11 podmiotów wynik ten jest odmienny. W 1 przypadku, z uwagi na brak możliwości określenia udziału zakładu ubezpieczeń w rynku – zakład ubezpieczeń w upadłości (TUiR Polisa S.A), ocena ta nie była możliwa. W odniesieniu do 1 zakładu ubezpieczeń (Aviva TU Ogólnych S.A.) udział w skargach był równy z udziału w rynku w dziale II.

Ubezpieczeniami, które spowodowały zwiększony napływ skarg na zakłady ubezpieczeń działu II były podobnie jak w roku minionym – ubezpieczenia komunikacyjne, w tym głównie ubezpieczenie OC p.p.m.

Najliczniejsza grupa spraw, znacznie przekraczająca udział w skargach w stosunku do udziału w rynku odnosiła się do funkcjonowania: TU Interrisk S.A. VIG, MTU Moje TU S.A., Generali TU S.A., Link 4 TU S.A., UNIQA TU S.A., Gothaer TU S.A.

Z analizy skarg kierowanych do Rzecznika Ubezpieczonych oraz informacji uzyskiwanych drogą telefoniczną jednoznacznie wynika, iż z każdym okresem sprawozdawczym wzrasta liczba skarg dotyczących nieprawidłowości w działalności oddziałów zagranicznych zakładów ubezpieczeń w Polsce.

W omawianym okresie sprawozdawczym do Biura Rzecznika Ubezpieczonych wpłynęło 1048 takich spraw (łącznie dział I i II). Liczba tych skarg w stosunku do roku ubiegłego wzrosła o 286 spraw.

W grupie tej najliczniejszą liczbę skarg odnotowano na Avanssur S.A. Oddział w Polsce (AXA Direct) – 546 skarg, Liberty Seguros S.A. Oddział w Polsce (Liberty Direct) – 256 skarg, Ceska Pojistovna S.A. Oddział w Polsce (PROAMA) – 168 skarg oraz AIG Europe Ltd. Sp. z o.o. Oddział w Polsce – 35 skarg (poprzednia nazwa Chartis Europe Ltd. Sp. z o.o. Oddział w Polsce).

W 2013 r. w porównaniu do roku minionego odnotowano także wzrost o 17 spraw, skarg dotyczących funkcjonowania zagranicznych zakładów ubezpieczeń.

W pozostałych 74 sprawach (0,5%) brak było właściwości Rzecznika Ubezpieczonych (Wykres nr 3 i 4).

Materiał statystyczny dotyczący liczby skarg na poszczególne zakłady ubezpieczeń, oddziały zagranicznych zakładów ubezpieczeń w Polsce oraz zagraniczne zakłady ubezpieczeń stanowi przedmiot analizy Rzecznika Ubezpieczonych. W jej wyniku zostały podjęte określone czynności, w tym wystąpienia do KNF oraz poszczególnych zakładów ubezpieczeń, których celem było ustalenie przyczyn i określenie sposobów usunięcia źródeł skarg.

Niezależnie od tych działań, informacje i spostrzeżenia wypływające z rozpatrywania skarg, stanowią jeden z kluczowych elementów formułowania wniosków ogólnej natury, co stanowi podstawę interwencji w UOKiK i KNF, wniosków o podjęcie uchwały przez Sąd Najwyższy, jak również opinii co do potrzeb i kierunków zmiany przepisów prawnych. Stanowią one ponadto główny czynnik wyznaczający zadania w sferze działalności edukacyjno-informacyjnej Rzecznika Ubezpieczonych na rzecz konsumentów usług ubezpieczeniowych.

Tabela nr 5

Informacje dotyczące działalności zakładów ubezpieczeń działu I w 2013 r.

Lp. |

Zakłady ubezpieczeń dział I |

Liczba osób objętych ochroną z umów ubezpieczenia (dot. umów indywidualnych i grupowych)* |

Liczba zawartych umów ubezpieczenia* |

Liczba zgłoszonych roszczeń* |

Liczba skarg w |

Liczba skierowanych w okresie |

|||

ogółem* |

uwzględnionych w całości |

ogółem* |

wartość roszczeń zgłoszonych |

wartość kwot zasądzonych na rzecz skarżących (PLN)* |

|||||

1. |

AEGON TU na Życie S.A. |

|

|

|

|

|

|

|

|

2. |

TU Allianz Życie Polska S.A. |

|

|

|

|

|

|

|

|

3. |

PAPTUnŻiR Amplico |

|

|

|

|

|

|

|

|

4. |

AVIVA TU na Życie S.A. |

|

|

|

|

|

|

|

|

5. |

AXA ŻYCIE TU S.A. |

|

|

|

|

|

|

|

|

6. |

BENEFIA TU na Życie S.A. VIG |

340 270 |

7339 |

4579 |

|

8 |

|

|

0,00 |

7. |

BZ WBK – AVIVA TU na Życie S.A. |

|

|

|

|

|

|

|

|

8. |

TU na Życie Cardif Polska S.A. |

2 003 114 |

1 243 872 |

19 979 |

651 |

107 |

6 |

44 721 |

0,00 |

9. |

TU na Życie Compensa S.A. VIG |

516 538a |

41 518b |

52 883 |

|

711c |

|

|

10 902,00d |

10. |

WTUŻiR Concordia Capital S.A. |

302 415 |

15 805 |

13 953 |

25 |

4 |

3 |

26 500 |

0,00 |

11. |

STU na Życie Ergo Hestia S.A. |

|

|

|

|

|

|

|

|

12. |

TU na Życie Europa S.A. |

|

|

|

|

|

|

|

|

13. |

Generali Życie TU S.A. |

|

|

|

|

|

|

|

|

14. |

HDI-Gerling Życie TU S.A. |

|

|

|

|

|

|

|

|

15. |

ING TU na Życie S.A. |

|

|

|

|

|

|

|

|

16. |

TU INTER – ŻYCIE Polska S.A. |

|

|

|

|

|

|

|

|

17. |

MACIF Życie TUW |

|

|

|

|

|

|

|

|

18. |

Nordea Polska TU na Życie S.A. |

|

|

|

|

|

|

|

|

19. |

Open Life TU Życie S.A. |

|

|

|

|

|

|

|

|

20. |

TU na Życie Polisa – |

231 770 |

18 092 |

41 590 |

|

217 |

|

|

115 612,78 |

21. |

PRAMERICA Życie TUiR S.A. |

|

|

|

|

|

|

|

|

22. |

PZU Życie S.A. |

|

|

|

|

|

|

|

|

23. |

TUW Rejent-Life |

2531 |

6 |

95 |

0 |

0 |

0 |

0 |

0 |

24. |

Signal Iduna Życie Polska TU S.A. |

|

|

|

|

|

|

|

|

25. |

Skandia Życie TU S.A. |

|

|

|

|

|

|

|

|

26. |

TU SKOK Życie S.A. |

|

|

|

|

|

|

|

|

27. |

UNIQA TU na Życie S.A. |

|

|

|

|

|

|

|

|

28. |

TUnŻ WARTA S.A. |

|

|

|

|

|

|

|

|

![]() - brak danych wnioskowanych przez Rzecznika Ubezpieczonych

- brak danych wnioskowanych przez Rzecznika Ubezpieczonych

* W okresie 01.01.2013 r.-31.12.2013 r.

a Dotyczy wszystkich osób, objętych ochroną ubezpieczeniową w 2013 r. przez co najmniej 1 dzień.

b Dotyczy wszystkich umów ubezpieczenia zawartych w 2013 r. oraz wszystkich umów ubezpieczenia kończących się w 2013 r., które zostały odnowione w rocznicę.

c Wielokrotne wystąpienia klienta w tej samej sprawie (np. w sprawie jednego roszczenia) traktowano jako jedną skargę.

d Dotyczy tylko tych spraw, w których wydany wyrok jest prawomocny i żadna ze stron nie wniosła apelacji.

Źródło: Dane z ZU przesłane w odpowiedzi na pismo RU z dnia 31.12.2013 r. (znak RU/268/MKK/13).

Tabela nr 6

Informacje dotyczące działalności oddziałów zagranicznych zakładów ubezpieczeń w Polsce działu I w 2013 r.

Lp. |

Oddziały zagranicznych Zakładów ubezpieczeń |

Liczba osób objętych ochroną |

Liczba zawartych umów ubezpieczenia* |

Liczba zgłoszonych roszczeń* |

Liczba skarg w |

Liczba skierowanych w okresie |

|||

ogółem* |

uwzględnionych w całości |

ogółem* |

wartość roszczeń zgłoszonych |

wartość kwot zasądzonych na rzecz skarżących (PLN)* |

|||||

1. |

CALI Europe S.A. |

139 236 |

69 332 |

1297 |

30 |

5 |

|

|

|

2. |

Prevoir-Vie Groupe Prevoir S.A. |

|

|

|

|

|

|

|

|

3. |

Prudential Assurance Company Ltd Sp. z o.o. |

|

|

|

|

|

|

|

|

![]() - brak danych wnioskowanych przez Rzecznika Ubezpieczonych

- brak danych wnioskowanych przez Rzecznika Ubezpieczonych

* W okresie 01.01.2013 r. – 31.12.2013 r.

Źródło: Dane z ZU przesłane w odpowiedzi na pismo RU z dnia 31.12.2013 r. (znak RU/268/MKK/13).

Tabela nr 7

Informacje dotyczące działalności zakładów ubezpieczeń działu II w 2013 r.

Lp. |

Zakłady ubezpieczeń |

Liczba osób objętych ochroną |

Liczba zawartych umów ubezpieczenia |

Liczba zgłoszonych |

Liczba skarg w postępowaniach reklamacyjnych |

Liczba skierowanych w okresie |

|||||||

ogółem* |

grupa |

pozostałe* |

ogółem* |

grupa |

pozostałe* |

ogółem* |

uwzględnionych w całości bądź w części* |

ogółem* |

wartość roszczeń zgłoszonych |

wartość kwot zasądzonych na rzecz skarżących (PLN)* |

|||

1. |

TUiR Allianz Polska S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

2. |

AVIVA TU Ogólnych S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

3. |

AXA TUiR S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

4. |

BENEFIA TU S.A. VIG |

401 321h |

625 530i |

295 508 |

330 022 |

46 395 |

28 140 |

18 255 |

|

76j |

|

|

4 036 393,00k |

5. |

BRE Ubezpieczenia TUiR S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

6. |

BZ WBK – AVIVA TUO S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

7. |

TU Compensa S.A. VIG |

4 384 763b |

2 127 815c |

659 656 |

1 468 159 |

137 542 |

71 122 |

66 420 |

|

5614d |

|

|

28 723 474,00e |

8. |

D.A.S. TU Ochrony Prawnej S.A. |

52 337 |

12 911 |

0 |

12 911 |

4045 |

0 |

4045 |

8 |

2 |

2 |

64 708,56 |

0,00 |

9. |

STU Ergo Hestia S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

10. |

TU Euler Hermes S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

11. |

TU Europa S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

12. |

Generali TU S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

13. |

GOTHAER TU S.A |

1 174 413 |

2 313 971 |

597 617 |

1 716 354 |

87 114 |

43 303 |

43 811 |

|

|

2352 |

16 364 491,48 |

3 387 241,54 |

14. |

TU INTER Polska S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

15. |

TU INTERRISK S.A. VIG |

|

2 140 790 |

794 572 |

1 346 218 |

216 428 |

66 832 |

149 596 |

|

5562 |

|

|

|

16. |

KUKE S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

17. |

Link 4 TU S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

18. |

TU ZDROWIE S.A. (Medica Polska) |

38 235f |

540 |

0g |

540 |

463 490 |

0g |

463 490 |

407 |

291 |

0 |

0 |

0 |

19. |

MTU Moje TU S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

20. |

TUiR Partner S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

21. |

PZU S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

22. |

Signal Iduna Polska TU S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

23. |

UNIQA TU S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

24. |

TUiR WARTA S.A. |

|

|

|

|

|

|

|

|

|

|

|

|

25. |

Concordia Polska TUW |

881 410 |

279 390 |

95 116 |

184 274 |

23 943 |

8 435 |

15 508 |

38 |

16 |

107 |

4 555 073,00 |

145 345,00 |

26. |

TUW Cuprum |

13 611 |

4487 |